ジュニアNISAとは、2016年にスタートした少額投資非課税制度です。

未成年者がジュニアNISA口座を作成した場合、年間80万円まで非課税で株式や投資信託などを運用できます。

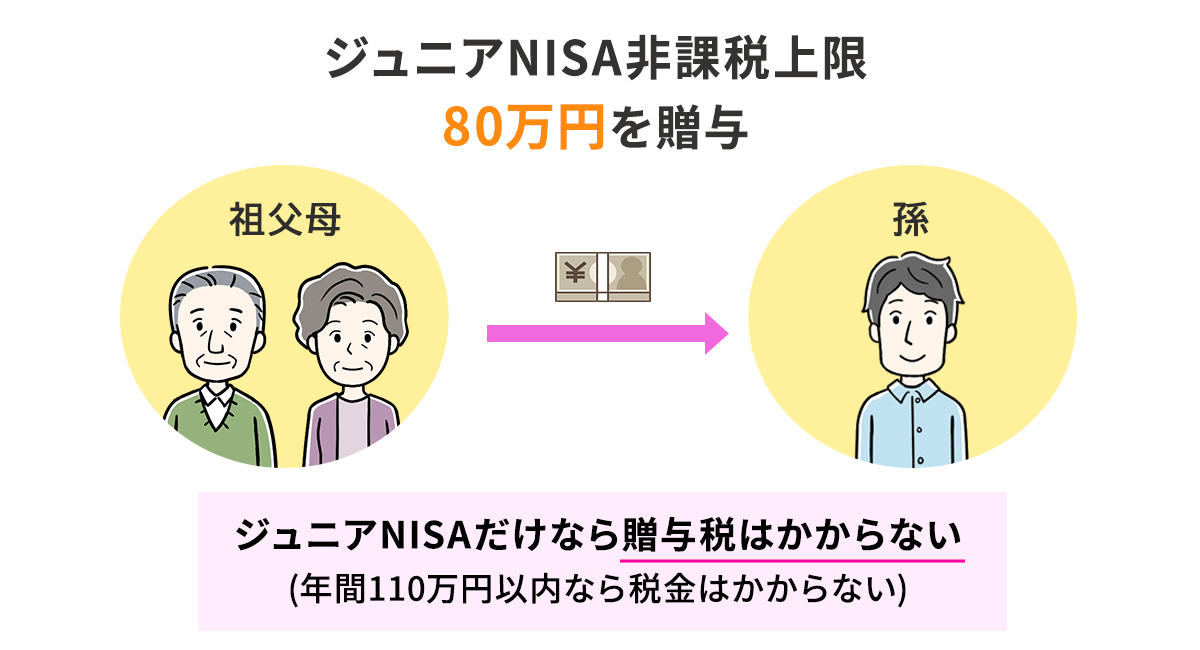

ジュニアNISAは親や祖父母から贈与された財産を運用することを前提とした制度です。

ジュニアNISAの非課税枠は80万円であり、贈与税の基礎控除である110万円以内に収まるように設定されています。

そのため、1年間で他に贈与を受け取っていないのであれば、贈与された財産を用いてジュニアNISAで運用したとしても贈与税はかかりません。

さらに、ジュニアNISAの運用によって発生した譲渡益や配当金に関しては税金がかかりません。

このことから、ジュニアNISAは子供や孫への贈与に適した制度といえるでしょう。

本記事では、ジュニアNISAを利用すると贈与税はかかるのか、利用するメリットやデメリットを解説します。

なお、ジュニアNISAを利用した新規買付は2023年12月31日まで行えます。

2024年以降は新規買付はできないものの子供や孫が成人するまで非課税で運用を続けることが可能です。

目次

1章 ジュニアNISAの資金贈与だけでは贈与税がかからない

その年の1月1日から12月31日までの間に、ジュニアNISAの非課税枠である80万円のみを贈与された場合は贈与税が課税されません。

贈与税には年間110万円の基礎控除枠が用意されているからです。

「ジュニアNISAの非課税枠80万円<贈与税の基礎控除110万円」となるので、ジュニアNISAのみの贈与であれば、贈与税の申告および納税は必要ありません。

また、ジュニアNISAを利用して発生した譲渡益や受け取った配当金に関して贈与税がかかることもないのでご安心ください。

一方で、ジュニアNISAの非課税枠80万円とは別に30万円を超える贈与を受け取った場合は、贈与税の申告や納税が必要です。

なお、贈与税は贈与をした側ではなく、贈与を受け取った側にかかります。

2章 ジュニアNISAで贈与するメリット

現金や預貯金でなくジュニアNISAの資金を贈与すると、運用によって贈与財産をさらに増やせる可能性があります。

また、ジュニアNISAを利用すれば譲渡益や配当金はすべて非課税となるのもメリットです。

ジュニアNISA用の資金を贈与するメリットは、主に下記の4点です。

- 預貯金の贈与よりも資産が増える可能性がある

- ジュニアNISAの運用益・配当金は非課税になる

- 生前贈与により将来の相続財産を減らせる

- 孫に生前贈与すれば二次相続対策になる

それぞれ詳しく解説していきます。

2-1 預貯金の贈与よりも資産が増える可能性がある

贈与財産を現金や預貯金として保有するのではなく、ジュニアNISAにて運用すれば、株式や投資信託の譲渡益や配当金が発生しさらに資産が増える可能性があります。

結果として贈与財産の額面以上の資産になる可能性がある点は、ジュニアNISAを利用するメリットといえるでしょう。

2-2 ジュニアNISAの運用益・配当金は非課税になる

ジュニアNISAによる運用で発生した譲渡益や受け取った配当金は、すべて非課税になります。

一方で、通常の課税口座で株式や投資信託を運用し利益が発生した場合は20.315%の税金がかかります。

例えば、ジュニアNISAの非課税枠80万円を利用して株式を購入し、最終的に100万円で売却したとしましょう。

課税口座を利用して運用した場合は「(100万円-80万円)×20.315%=40,630円」の税金がかかります。

それに対して、ジュニアNISAを利用した場合は税金がかからないため、運用益をすべて自分の手元に残せます。

2-3 生前贈与により将来の相続財産を減らせる

ジュニアNISAにて運用する資産を子供や孫に贈与すれば、将来の相続財産を減らせます。

相続税は累進課税制度を採用しており、相続財産が多ければ多いほど税率が上がってしまいます。

未成年の孫が複数いる場合は、「80万円×未成年の孫の人数分」を贈与すれば1年間で数百万円近く遺産を減らすことが可能です。

2-4 孫に生前贈与すれば二次相続対策になる

子供ではなく孫に贈与することで、遺産を減らせるだけでなく二次相続対策も行えます。

二次相続とは、両親(夫婦)がともに亡くなったときの相続です。

最初に発生した相続を「一次相続」と呼び、一次相続で相続人になった配偶者が亡くなったときの相続を「二次相続」と呼びます。

二次相続は節税効果の高い「相続税の配偶者控除」や「小規模宅地等の特例」を適用できない、基礎控除が減るなどの理由で一次相続より税負担が重くなりやすいのが特徴です。

子供ではなく孫に贈与すれば一世代飛ばして財産を受け継げるため、贈与分の相続税の負担を軽減できます。

3章 ジュニアNISAで贈与するデメリット

ジュニアNISAは2023年で制度が終了し、2024年以降は新規買付を行えなくなります。

また、ジュニアNISAは投資であり贈与財産が元本より目減りする可能性もあるので注意しなければなりません。

贈与財産をジュニアNISAで運用するデメリットは、主に下記の3つです。

- ジュニアNISAの制度は2023年で終了

- 元本割れのリスクがある

- ジュニアNISAは1人1口座しか解説できない

それぞれ詳しく解説していきます。

3-1 ジュニアNISAの制度は2023年で終了

ジュニアNISAの新規口座開設および新規買付は2023年12月31日で終了します。

2024年以降は新規買付はできませんが、口座名義人が18際になるまで非課税で運用を続けられます。

そのため、現時点でジュニアNISAを利用して贈与をするか悩んでいる人は早めに口座開設および贈与の手続きを進めなければなりません。

3-2 元本割れのリスクがある

ジュニアNISAは投資であり、購入する株式や投資信託によっては元本割れのリスクがあります。

資産が贈与した金額よりも増える可能性がある一方で、目減りする可能性もあることは考慮しておかなければなりません。

将来の遺産を少しでも減らすことや長期的な運用を目的としてジュニアNISAを利用しても良いでしょう。一方で、下記のように贈与財産を使用するタイミングが決まっている場合はより確実性の高い預貯金での贈与もご検討ください。

- 子供や孫の教育費として贈与をしたい

- 子供や孫の相続税の納税資金として贈与をしたい

3-3 ジュニアNISAは1人1口座しか開設できない

ジュニアNISAは1人1口座しか開設できず、金融機関および証券会社の変更もできません。

万が一、証券会社を途中で変更する場合はジュニアNISA口座を解約し、別の証券会社で再度ジュニアNISA口座を開設するしかありません。

ただし、ジュニアNISAは2023年12月31日で終了するため、スケジュール的に証券会社の変更をするのは難しいでしょう。

証券会社により購入できる金融商品や手数料なども異なるため、口座開設前に慎重に証券会社選びをする必要があります。

4章 孫に生前贈与するときの注意点

孫に贈与しジュニアNISAで運用してもらう際には、贈与税がかからないケースでも贈与契約書を作成しておくどの注意が必要です。

孫に財産を贈与するときには、下記の3点に注意しましょう。

- 贈与契約書を作成しておく

- 年間110万円を超える贈与を受け取ると贈与税がかかる

- 孫に財産を遺贈すると生前贈与加算の対象になる

それぞれ詳しく解説していきます。

4-1 贈与契約書を作成しておく

孫に贈与するときは、贈与税がかからない金額だとしても贈与契約書を作成しておきましょう。

贈与契約書を作成していないと、贈与者が亡くなったときに税務署が贈与の事実を否認する恐れがあるからです。

贈与が否認されると、贈与財産も相続税の課税対象になってしまう可能性があります。

また贈与契約書を作成しておくことで、相続人と受贈者のトラブルも回避できます。

贈与契約書に決まった形式はありませんが、下記の内容を記載しておきましょう。

- 贈与する人の氏名と住所

- 贈与を受ける人の氏名と住所

- 贈与契約を締結した日付

- 実際に贈与する日付

- 贈与したものの情報

- 贈与の方法

4-2 年間110万円を超える贈与を受け取ると贈与税がかかる

その年の贈与がジュニアNISAの非課税枠80万円のみであれば贈与税はかかりませんが、ジュニアNISA分と他の贈与の合計額が年間110万円を超えると贈与税がかかります。

ジュニアNISAを利用して贈与する際には、下記の点に注意しましょう。

- ジュニアNISAにて運用する財産も贈与財産に含まれる

- 贈与税は贈与を受けた側に課税される

ジュニアNISAの非課税枠80万円+贈与税の基礎控除額110万円=190万円の贈与が非課税になるわけではありません。

さらに、父親からジュニアNISAの非課税枠80万円分を贈与され、同じ年に母親から50万円の贈与を受けた場合も「80万円+50万円=130万円」となり、基礎控除110万円を上回るため贈与税がかかります。

4-3 孫に財産を遺贈すると生前贈与加算の対象になる

生前贈与をした孫に遺言や生命保険などで財産を遺すと、過去の贈与が相続税の課税対象になる恐れがあります。

過去の生前贈与を相続税の計算対象に加えることを「生前贈与加算」と呼び、下記の条件を満たすと生前贈与加算の対象になります。

- 相続人もしくは受遺者が生前贈与を受けた

- 生前贈与が行われた時期が相続発生前の3〜7年以内

孫は通常のケースでは相続人ではありませんが、遺言により財産を遺贈された場合や生命保険金の受取人に指定されていた場合は受遺者に該当するため生前贈与加算の対象になります。

なお、生前贈与加算の対象となる贈与の時期は下記の通りです。

| 生前贈与が行われた時期 | 生前贈与加算の対象期間 |

| 2023年12月31日まで | 相続発生から3年以内 |

| 2024年1月1日以降 | 相続開始から7年以内 |

税制改正により生前贈与加算の対象期間が延長され、今後も贈与税と相続税の一体化が進む可能性があります。

相続税対策としてそう生前贈与を行う場合は、税制改正の内容に合わせて最適な方法を選択しなければなりません。

自分で税制改正の内容を理解し、自分の資産や家族の状況に合うプランを選択するのは難しいので、生前贈与に詳しい税理士に相談しながら行うのが良いでしょう。

まとめ

未成年の子や孫に贈与しジュニアNISAにて運用させれば、将来的に贈与財産をさらに増やせる可能性があります。

さらに、ジュニアNISAを利用すれば運用益はすべて非課税ですし、2024年以降は口座名義人が成人するまで非課税で運用を続けられます。

一方で、ジュニアNISAは投資であり元本割れのリスクもありますし、生前贈与時には贈与契約書の作成や相続対策もあわせて行わなければなりません。

ジュニアNISAを利用した贈与をすべきか、資産や家族の状況に合う生前贈与や相続対策をしたい場合は、相続や贈与に詳しい司法書士や税理士に相談しながら進めるのが良いでしょう。

グリーン司法書士法人では贈与契約書の作成や生前贈与に関する相談をお受けしています。

初回相談は無料ですし、相続税対策に詳しい税理士の紹介も可能ですのでまずはお気軽にお問い合わせください。

よくあるご質問

ジュニアNISAの利用で贈与税はかかる?

ジュニアNISAの利用可能額は年間80万円であり、贈与税の基礎控除額の110万円に収まります。

したがって、他に贈与を受けていない場合は、ジュニアNISA用の投資資金を贈与された場合も贈与税がかかりません。子供名義の口座に送金すると贈与税がかかりますか?

子供名義の口座に年間110万円以上を送金すると贈与税がかかる可能性があります。