特定遺贈とは、財産を指定した人に引き継ぐ「遺贈」のうち「引き継ぐ財産を指定する方法」です。

特定遺贈は、「誰にどの財産を相続させたいかハッキリしている場合」や「受遺者に借金を相続させたくない場合」に向いています。

なお、特定遺贈を行う際には、遺言書で受け継がせたい財産や人物を特定しておく必要があります。

本記事では、特定遺贈のメリットやデメリット、遺言書の記載方法や注意点を解説していきます。

目次

1章 遺贈とは

遺贈は、相続人や相続人以外の第三者に財産を受け継がせることです。

遺言書に財産を相続させたい人物を記載しておけば、血縁関係がない人物にも財産を遺せます。

1-1 遺贈と相続の違い

遺贈と相続は、自分が亡くなったときに財産を受け継がせる点では共通しています。

しかし、遺贈と相続では財産を受け継がせることができる人物に以下のような違いがあります。

- 遺贈:法定相続人以外の人物にも財産を受け継がせられる

- 相続:法定相続人にのみ財産を受け継がせられる

また、遺贈によって法定相続人以外に財産を相続させた場合には、相続税が2割増しとなるので注意が必要です。

この他にも、法定相続人以外に不動産を特定遺贈した場合には不動産取得税がかかりますし、相続登記の手続き方法などが遺贈と相続では異なります。

遺贈と相続の違いは、以下の通りです。

| 遺贈 | 相続 | |

| 遺産を受け取る人物 | 遺言書で指定された人物 | 民法で決められた法定相続人のみ |

| 相続税 | 法定相続人以外が財産を相続すると2割加算される | 2割加算は適用されない |

| 不動産取得税 | 法定相続人以外が不動産を相続するとかかる | 不動産を相続で取得してもかからない |

| 相続登記時の登録免許税 | 固定資産税評価額の2% | 固定資産税評価額の0.4% |

| 相続登記の流れ | 他の法定相続人と共同で相続登記を行う(又は遺言執行者がいる場合は遺言執行者が行う) | 不動産を相続した相続人が単独で相続登記できる |

| 農地の相続 | 農地法による許可が必要(特定遺贈の場合) | 許可は不要 |

| 借地権や借家権の相続 | 賃貸人の承諾が必要 | 承諾は不要 |

1-2 遺贈と生前贈与の違い

遺贈と生前贈与は、特定の人物に財産を受け継ぐ点は共通していますが、遺贈は相続発生時に行われるのに対し、生前贈与は贈与者と受贈者が合意した任意のタイミングで行えます。

この他にも、遺贈では相続税がかかるのに対し、生前贈与では贈与税が課税されるなどの違いがあります。遺贈と生前贈与の違いは、以下の通りです。

| 遺贈 | 生前贈与 | |

| 受遺者(受贈者)の合意が必要か | 受遺者の同意は不要 | 受贈者の合意が必要 |

| 財産の所有権が移るタイミング | 遺贈者が亡くなったとき | 双方が合意した任意のタイミング |

| 課税される税金 | 相続税 | 贈与税 |

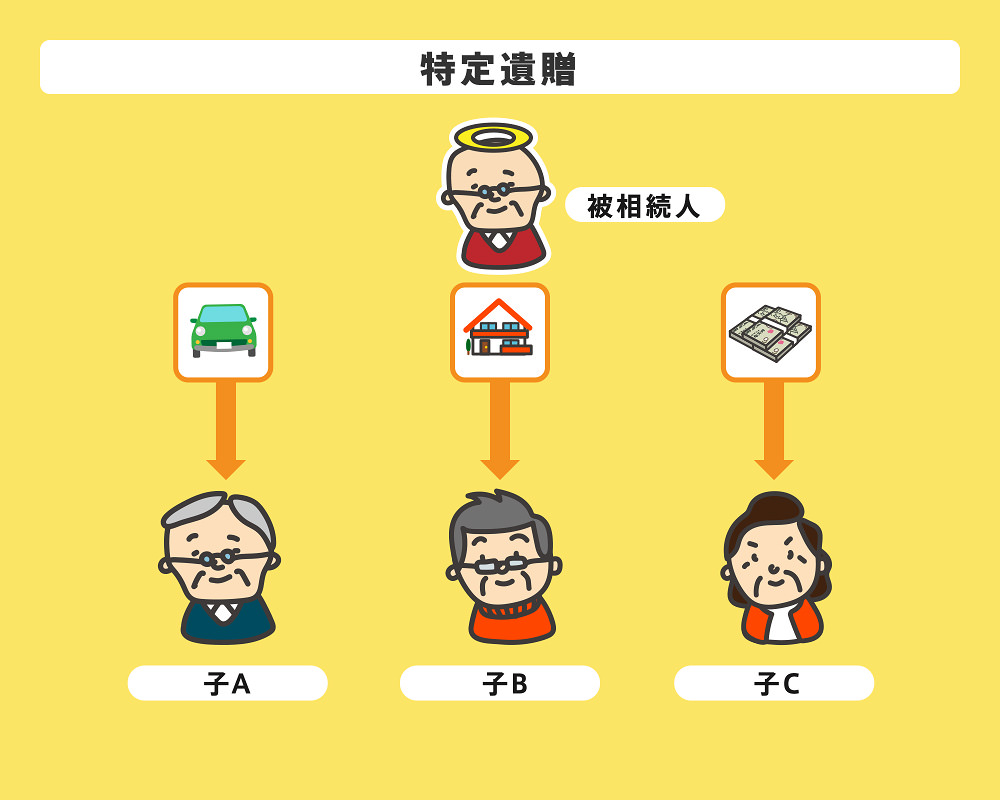

2章 特定遺贈とは

特定遺贈とは、遺贈の中でも「受け継いでもらう財産を指定」して行う方法です。

例えば「不動産Aを孫Bに遺贈する」と遺言書に記載するのが特定遺贈です。

遺贈には、特定遺贈の他に包括遺贈もあります。特定遺贈と包括遺贈の違いを確認していきましょう。

2-1 特定遺贈と包括遺贈の違い

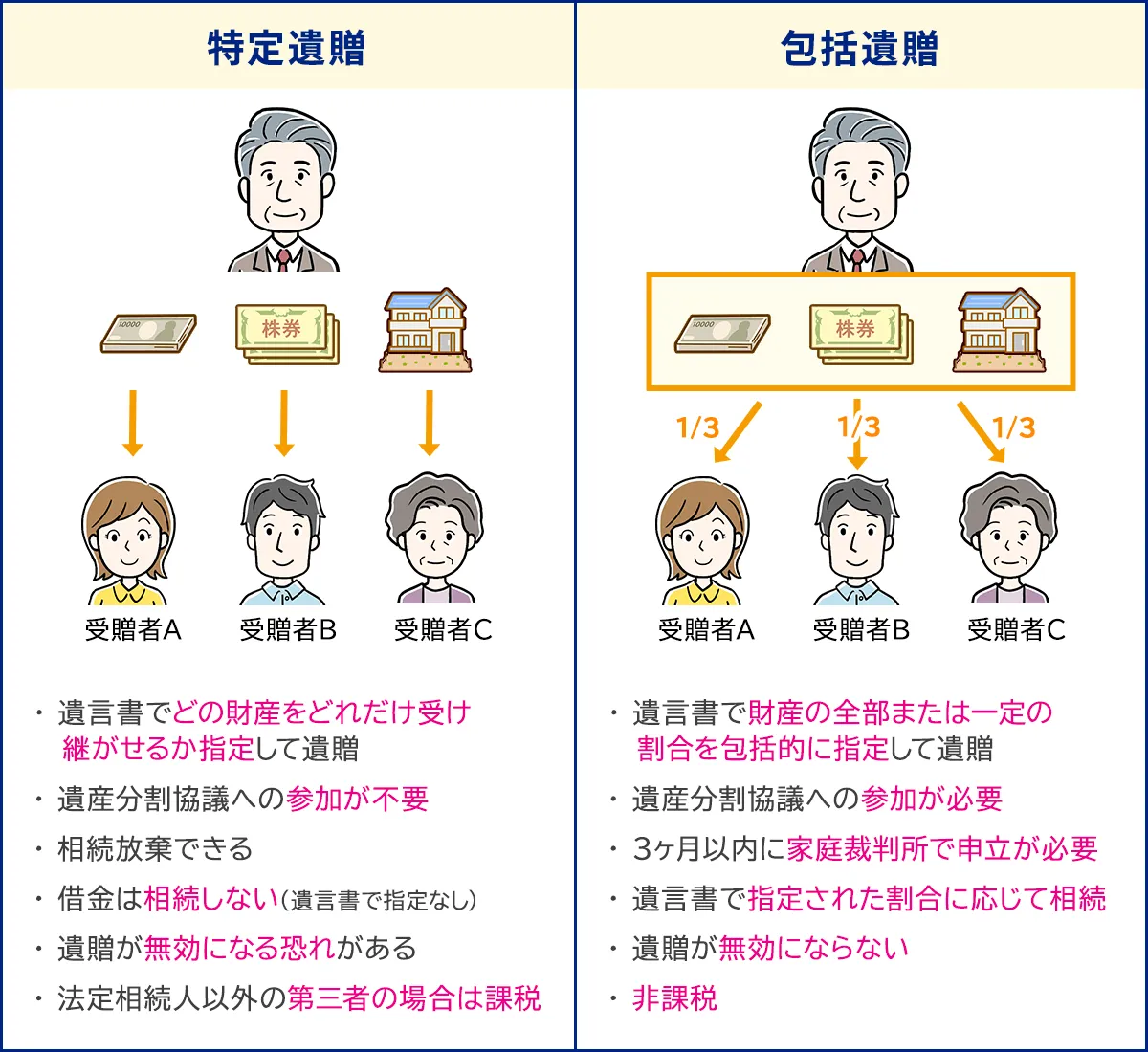

遺贈には特定遺贈と包括遺贈の2種類があります。

特定遺贈は受け継がせたい財産を遺言書で指定しておくのに対し、包括遺贈では財産を受け継がせたい人物および割合を指定します。

特定遺贈と包括遺贈には負債を受け継ぐか、相続税の計算方法などが異なるので遺言書作成時には慎重な判断が必要です。

特定遺贈と包括遺贈の違いは、下記の通りです。

| 特定遺贈 | 包括遺贈 | |

| 制度の概要 | 遺言書でどの財産をどれだけ受け継がせるか指定して遺贈する方法 | 遺言書で財産の全部または一定の割合を包括的に指定して遺贈する方法 |

| 遺産分割協議への参加 | 参加が不要 | 参加が必要 |

| 相続放棄は可能か | 期限はなく、遺贈者が亡くなった後に相続人等の遺贈義務者に相続放棄の意思表示をすれば相続放棄できる | 相続の開始があったことを知った3ヶ月以内に家庭裁判所で申立が必要 |

| 借金も相続してしまうか | 具体的に遺言書で指定がなければ相続しない | 遺言書で指定された割合に応じて、相続してしまう |

| 死亡時までに財産が変わると遺贈が無効になるか | 遺贈を具体的な財産で指定するので、無効になる恐れがある | 遺贈を割合で指定するので、無効にならない |

| 不動産取得税は課税されるか |

| 非課税 |

次の章では、特定遺贈のメリットを解説していきます。

3章 特定遺贈のメリット

包括遺贈と比較した際の特定遺贈のメリットは、主に以下の3つです。

- 相続トラブルを回避しやすい

- 相続財産のうち債務は相続しなくてすむ

- 遺贈の放棄の期限がない

それぞれ詳しく解説していきます。

3-1 相続トラブルを回避しやすい

特定遺贈の場合、受遺者は他の相続人との遺産分割協議に参加する必要がありません。

受遺者と相続人でどの財産を相続させるかを話合う必要がなくなるので、相続トラブルを回避しやすいのがメリットです。

3-2 相続財産のうち債務は相続しなくてすむ

特定遺贈の場合は遺言書に指定されていない限り、受遺者は亡くなった方が遺した借金を受け継ぐ必要がありません。

例えば、自分が事業を経営していて借金があるなどのケースでは、事業に関わっていない人物に関しては特定遺贈で財産を遺しておくのが良いでしょう。

3-3 遺贈の放棄の期限がない

特定遺贈では他の相続人から勧告されない限り、遺贈を受け取るか放棄するか期限なく判断できます。

それに対し包括遺贈の場合では、他の相続人と同様に相続が開始された時点から3ヶ月以内に遺贈の放棄しなければなりません。

次の章では、特定遺贈のデメリットを詳しく解説していきます。

4章 特定遺贈のデメリット

特定遺贈には残念ながら以下のデメリットもあります。

- 遺言書に記された財産がなくなっていると遺贈も無効になる

- 遺留分侵害額請求権を行使されるとお金を払う必要がある

- 相続人以外が受遺者だと不動産取得税がかかる

それぞれ詳しく解説していきます。

4-1 遺言書に記された財産がなくなっていると遺贈も無効になる

特定遺贈では、遺言書に誰にどの財産を受け継がせるか記載しておく必要があります。

そのため、遺言書に記載しておいた財産内容に変化があった場合、遺贈が無効になる恐れがあります。

遺言書の内容を無効にしないようにするには、財産内容に変化があるたびに遺言書を書き直す必要があるのでご注意ください。

4-2 遺留分侵害額請求権を行使されるとお金を払う必要がある

遺言書に記載した内容が、相続人の遺留分を侵害している場合、遺留分侵害額請求権を行使される恐れがあります。

遺留分とは、亡くなった方の配偶者や子供などが最低限度、遺産を受け取れる権利です。

遺留分を侵害された相続人は遺留分侵害額請求権を行使することで、受遺者などに対し侵害した遺留分に相当する金銭を支払ってもらえます。

特定遺贈を行い相続トラブルを回避しようとしても、遺言書の内容が遺留分を侵害している場合、遺留分トラブルが起きる恐れがあります。

遺留分を侵害しない遺言書を作成したいのであれば、司法書士や弁護士といった専門家への相談もご検討ください。

4-3 相続人以外が受遺者だと不動産取得税がかかる

特定遺贈で法定相続人以外に不動産を受け継いだ場合、相続税とは別に不動産取得税がかかります。

それに対して、包括遺贈の場合は相続人同様の地位を得られると判断されるので、血縁関係のない第三者であっても遺贈による不動産取得税はかかりません。

5章 特定遺贈がおすすめなケース

3章と4章で解説したメリット、デメリットを踏まえて、特定遺贈をおすすめできるケースは、下記の通りです。

- 誰にどの財産を受け継がせるのか自分で決めたい

- 相続人や受遺者の遺産分割トラブルを避けたい

- 借金があり、受遺者には借金を遺贈したくない

特定遺贈は自分で誰にどの財産を受け継がせるか決められます。

そのため、受遺者は遺産分割協議に参加する必要がなく、他の相続人間とのトラブルを避けやすいです。

また特定遺贈の場合、受遺者は指定された財産以外を受け継ぐ必要はないので、借金を相続する心配もありません。

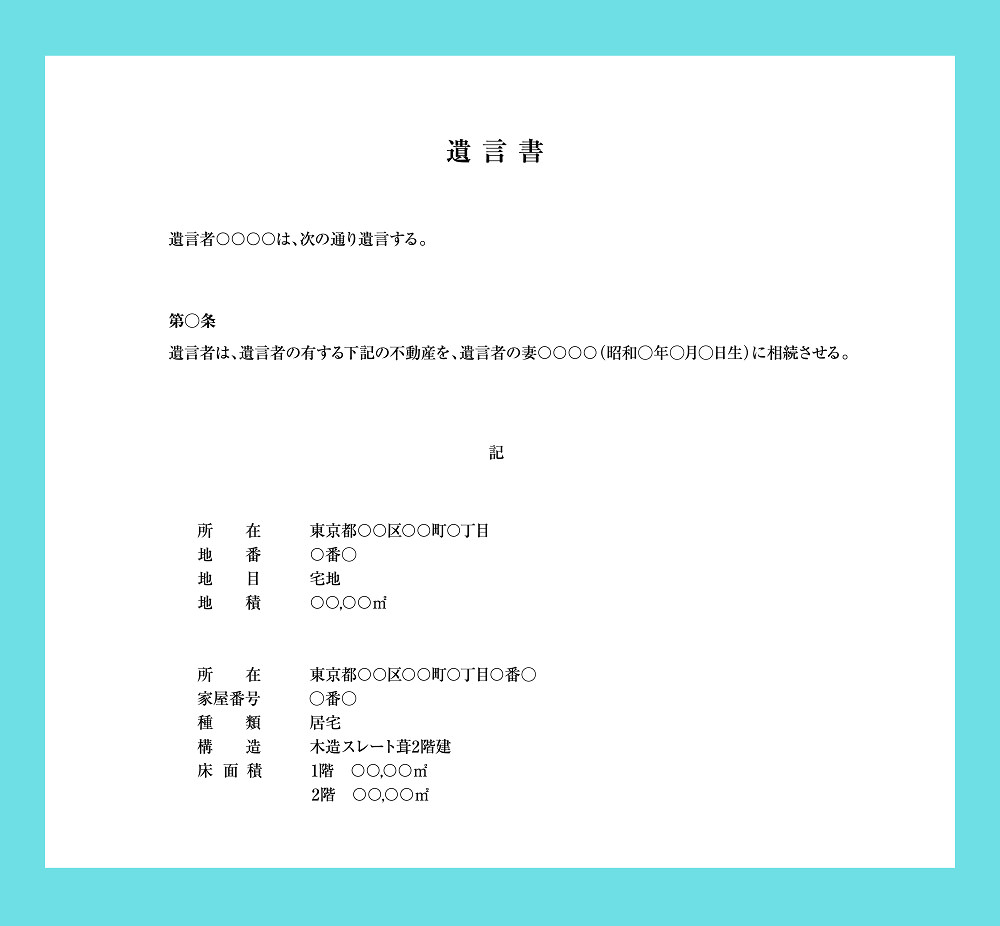

6章 特定遺贈を遺言書で指定する方法

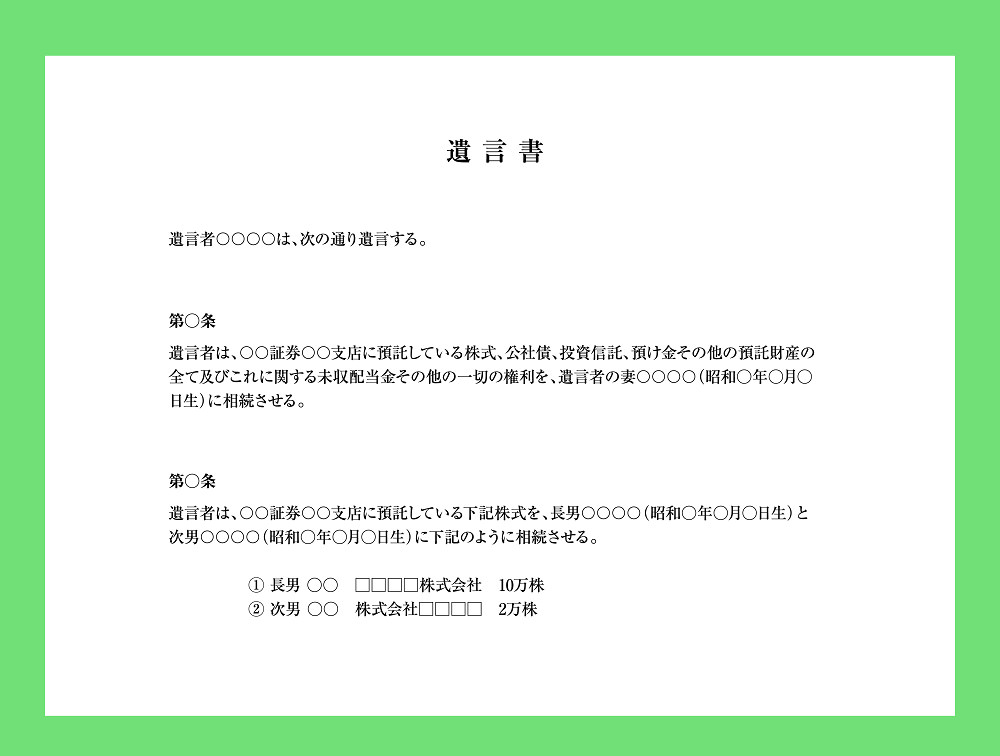

特定遺贈を遺言書で指定する際には、誰にどの財産を受け継がせたいか記載しておく必要があります。

具体的な記載方法の例は、下記の通りです。

7章 特定遺贈をするときの注意点

最後に特定遺贈を行うときに注意すべきポイントを4つ紹介していきます。

- 遺留分を考慮した遺言書を作成する

- 受遺者が亡くなった場合の対策もしておく

- 作成した遺言書は定期的に見直す

- 遺言執行者を指定しておく

それぞれ詳しく確認していきましょう。

7-1 遺留分を考慮した遺言書を作成する

特定遺贈を行う際には、遺留分を考慮した遺言書を作成しましょう。

4章で解説したように、遺留分を考慮していない特定遺贈は、法定相続人が遺留分侵害額請求権を行使する可能性があるからです。

遺留分侵害額請求権を行使された場合、受遺者は侵害分に相当する金銭を支払う必要があります。

遺留分を侵害しない遺言書を作成したいのであれば、相続に詳しい司法書士や弁護士に相談することもご検討ください。

7-2 受遺者が亡くなった場合の対策もしておく

特定遺贈をするのであれば、受遺者が自分より先に亡くなった場合の対策もしておきましょう。

相続と異なり、遺贈では受遺者が亡くなった場合、その子供が財産を受け継ぐ代襲相続は発生しません。

そのため、自分より先に受遺者が亡くなってしまうと、特定遺贈自体が無効になってしまう恐れがあります。

例えば「不動産Aを子供である長女Aに遺贈する」と遺言書に記載した上で「遺言者より先に長女Aが亡くなった場合には、長女Aの子供Bに遺贈する」などと指定をしておけば、自分の希望に合った遺贈を実現しやすいです。

7-3 作成した遺言書は定期的に見直す

特定遺贈の場合、財産内容に変更があると遺言書に記された遺贈が無効になってしまう可能性があります。

例えば「不動産Aを孫Bに遺贈する」と記載していたにもかかわらず、不動産Aを売却してしまうと孫Bへの特定遺贈は無効になってしまいます。

上記のケースでは、不動産Aを売却したタイミングで遺言書を作成し直し、孫Bへの特定遺贈を再度設定しましょう。

7-4 遺言執行者を指定しておく

受遺者と相続人間のトラブルを回避するために遺言書を作成するのであれば、遺言執行者も指定しておきましょう。

遺言執行者とは、遺言に記された内容を実現するための代理人です。

遺言執行者を指定しておけば、受遺者と相続人が共同で相続手続きを進める必要がなくなり、遺言執行者が単独で相続手続きを行えます。

結果として受遺者と相続人間のトラブルを回避し、相続手続きをスムーズに完了させられる可能性が高いです。

司法書士や弁護士などの専門家であれば、遺言書の作成から遺言執行者の指定までワンストップで依頼できます。

受遺者や相続人の負担を減らしたいのであれば、遺言執行者の指定もしておくのが良いでしょう。

まとめ

特定遺贈とは、遺贈のひとつであり、遺言書に「誰にどの財産を受け継がせたいのか」を記載しておく方法です。

遺贈には特定遺贈だけでなく包括遺贈もありますが、特定遺贈は受遺者と相続人が遺産分割協議を行う必要がなく、相続トラブルを回避しやすいのがメリットのひとつです。

その一方で、遺言書に指定された財産の内容に変化があった場合、特定遺贈が無効になる恐れがあるのでご注意ください。

特定遺贈について記載する遺言書の作成は自分で行うこともできますが、ミスなく遺言書を作成したいのであれば、司法書士や弁護士などの専門家に依頼するのがおすすめです。

グリーン司法書士法人では、遺言書の作成や遺言執行者に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能なので、まずはお気軽にお問い合わせください。