グリーン司法書士法人は、2011年当時、家族信託を扱う事務所が極めて少ない中いち早く同分野の実務に着手し、これまで家族信託に10年以上携わってきた司法書士法人です。

家族信託をはじめ、今までに頂いた相続のご相談件数は累計55,193件にのぼります。

(2025年11月現在)

そして、これまで手がけてきた信託案件の大部分がご自宅(実家)の信託であることも、大きな特長のひとつです。

このページでは、私たちがこれまでの実務を通じて培ってきた、実家の家族信託における独自の強みを、具体的にご紹介します。

- 自分の実家の場合、どのような家族信託の進め方が最適なのか、何から始めればよいのかわからない

- 将来の実家売却時の節税効果も考慮した、実家の信託スキームを提案して欲しい

- 親が認知症になりかけているため、なるべく早く家族信託を行いたい

このようなお悩みをお持ちの方には、きっとお役に立てるはずです。

ぜひ、この先もご覧ください。

実家の家族信託におけるグリーン独自の強み

1.自宅の家族信託にいち早く取り組み、10年以上磨き続けてきた対応力

グリーンは、家族信託という言葉が生まれたばかりの、当時はほとんどの事務所が行っていなかった2011年から10年以上、家族信託の案件を受け続けてきました。(そしてその案件の大多数が、ご自宅の信託です。)

そのため、家族信託については事務所内に豊富なナレッジが溜まっています。

例えば、家族信託契約を公正証書で行う場合には、公証役場の公証人に内容を確認してもらったうえで作成してもらう必要があります。

特に、認知症の兆候がある親御さんが関わる家族信託では、公証人による意思能力の判断基準が、手続きの成否に影響する場合があります。

グリーンは各公証役場の公証人情報を内部で共有しており、ケースによっては適した役場を選んで契約を締結するなどの対応を行う事が可能です。

(またもし公正証書でのお手続きが負担だと感じれば、それ以外の方法で進めることもご提案が可能です。)

その他、後述する税制面で最適な信託スキームの組成・スピーディーな信託の締結ノウハウ等も保有している事で、お客様にとってベストな生前対策を実現します。

2. 売却時の節税効果も見据えた、最適な信託スキームを組成

グリーン司法書士法人は、グループ内に税理士法人を内包しているため、不動産の将来的な売却やその後の相続の際の税金面で損をしないための最適な信託スキームをご提案可能です。

特に自宅の家族信託を組成する際は、将来的に売却する可能性を見据え、マイホーム特例や空き家特例といった税制上の優遇措置を最大限に活用できるようなスキームを構築することが不可欠です。

家族信託のサポート内容は、事務所ごとに大きく異なります。将来的な売却・相続を考慮せずにスキームを構築してしまうと、税金面で損をしてしまうケースがあります。

特に物件の売却が絡む場合は、数百万円から数千万円もの納税額の差が生じることも珍しくありません。

私たちグリーングループは、法務と税務の両面からアプローチし、お客様の長期的な視点での税務的利益を最大化できる家族信託スキームを考案・実現します。

3.他社よりスピーディーな自宅の信託が可能

グリーン司法書士法人は家族信託の経験を豊富に有しているため、場合にもよりますが、登記申請の準備までを最短2〜3日で進めることが可能であり、他社よりスピーディーな信託の締結が可能になります。

家族信託の登記申請には、信託目録という複雑な書類の作成が必要です。信託目録は定型的な書類ではなく、信託契約ごとに内容を整理して作成する必要があるため、家族信託の取扱経験が少ない場合には、確認や調整に時間を要することもあります。

ただグリーングループ内には、家族信託の取り扱い実績が豊富な専門家が多数在籍しているため、他社よりも遥かにスムーズに申請を進めることが可能です。

認知症のリスクが高いため一刻も早く信託契約を締結したい、海外在住者が一時帰国している間の限られた時間内で手続きを完了させたいなど、早期に信託契約を締結したい、というお客様にとってピッタリの強みです。

実家の家族信託に関するよくある質問

実家の家族信託を行う場合にかかる具体的な料金を教えてください。

| プラン | 価格 |

|---|---|

| 実家あんしん信託プラン | 40万円(税込44万円) |

※相続財産価格は、お客様からの提示資料を元に、相続税評価額における各種特例適用による減額、債務控除前の金額をいいます。

※関東圏、関西圏以外の出張が必要な場合は、日帰り(3万円(税込3万3,000円)+旅費/1回)、一泊(5万円(税込5万5,000円)+宿泊費+旅費/1回)が加算されます。

※贈与登記の名義変更手続き(1管轄2物件まで)を含みます。超過部分は1管轄5万円(税込5万5,000円)・1物件5,000円(税込5,500円)が加算されます。

※遺言証人(2名)の立会には、当事務所の相続スタッフが同行いたします。

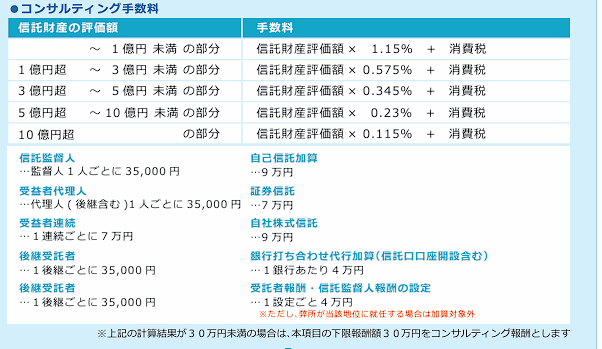

また、細かな実施内容別の料金は下記になります。

費用名 | サポート内容 | 料金(●円) |

|---|---|---|

家族信託提案プラン | 1)信託方法のご相談・アドバイス 2)家族信託設計図の作成・提案 3)他の相続対策の提案書の作成 | 7万円(税込7万7,000円) |

信託スキーム設計コンサルティング ※信託財産が実家のみの場合は実家あんしん信託プランが適用 | 家族信託コンサルティング | 税込み33万円~ 信託契約書の作成+165,000円 信託登記が必要な場合、次列の費用 |

信託登記 | 信託財産に不動産がある場合の登記申請 | 12万1,000円(税込み・1管轄・5物件以内。管轄が増える毎に+60,500円、物件の5件超過1件毎に+6,600円) |

公証人実費 | 信託契約を公正証書で行う場合 | 50万円以下:16000円 50万円を超え100万円以下:18000円 100万円を超え200万円以下:20000円 200万円を超え500万円以下:26000円 500万円を超え1000万円以下:33000円 1000万円を超え3000万円以下:39000円 3000万円を超え5000万円以下:46000円 5000万円を超え1億円以下:62000円 1億円を超え3億円以下:4万9000円に超過額5000万円までごとに1万5000円を加算した額 3億円を超え10億円以下:10万9000円に超過額5000万円までごとに1万3000円を加算した額 10億円を超える場合:29万1000円に超過額5000万円までごとに9000円を加算した額 |

信託に関する登記 実費 | 登録免許税等 | <登録免許税> 家屋につき課税価格の1000分の4 <郵送費> |

信託監督人・受益者代理人就任 | 弊社が信託監督人や受益者代理人に就任する場合 | 月額11,000円 |

※信託財産の評価額が3,000万未満の場合は、金額を問わず30万円+消費税とさせて頂きます。

実家において「家族信託を行わない方が良い」ケースは、具体的にどの様な場合ですか?

行わない方がよいケース | 理由 | 補足 |

|---|---|---|

委託者がすでに認知症(中程度)になっている | 意思能力が低下していると有効な信託契約が締結できず、後から裁判で覆されるおそれ | 目的の大部分が実家の処分である場合には、成年後見制度を利用 |

委託者の相続人間の仲が悪い | 受託者が不当な利益を得ていると他の相続人に疑われる | 目的に応じて遺言、生前贈与、保険などを組み合わせて類似の効果を発生させる |

受託者にふさわしい家族がいない | 信託では受託者に運用が任されるため、ふさわしい能力がなければ資産の逸失につながる | 目的に応じて遺言、生前贈与、保険などを組み合わせて類似の効果を発生させる |

ほとんど資産がない | する意味がない。費用対効果が悪い | 目的に応じて遺言、生前贈与、保険などを組み合わせて類似の効果を発生させる |

思い込みで進める | 専門家をつけずに、思い込みで契約をすると、後で間違っていたことにきづいても(契約であるので)勝手に撤回できない | 専門家に依頼する |

節税目的で信託をする | ほとんど節税効果はない | 節税対策は別で行う |

問い合わせから実家の信託開始までの具体的な流れ・スケジュールを教えてください。

| ステップ | 項目 | 具体的にやること |

|---|---|---|

step1-1 | 初回相談:ご家族構成・ご資産構成・ご資産額・ニーズ・将来イメージなど、網羅的全般的なヒアリングを実施し、家族信託の導入事例として適切かを検討 家族信託を中心に、今後取り組むべき対策の概要・メリット・デメリット・費用感を打ち合わせ | 打ち合わせ内容をご家族様、特に親御様世代に「ざっくりと」お伝えして、「家を子供名義に今から変えておこう」くらいの大筋合意を取り付ける (最初から全部を親御様に理解頂いてから動こう、、、というのが、信託の導入に失敗するド典型例) |

step1-2 (親御様から大筋OKを頂き次第) | お申込み・業務着手 | |

step2-1 | 随時お打ち合わせを経ながら、信託契約書のドラフトを作成 | いわゆる受託者になる子供様世代と基本的に打ち合わせ |

step2-2 | ドラフトについて、確認・修正・再確認、、、を経てブラッシュアップ | いわゆる受託者になる子供様世代と基本的に打ち合わせ |

step2-2 | 公証役場にドラフトを共有し、内容説明と打ち合わせ | ここで、信託の取り扱い経験が豊富だったり、対応が柔軟な先生をチョイス |

step2-3 以上のstep2全体を、2カ月ほどかけて行う。 | 公証役場での調印日程を確定させる | |

step3-1 | 待機期間中に、特に親御様が公証役場で当日どのように振舞うべきかを打ち合わせ・シミュレーション | こう質問されたら、こう回答できるように準備しましょうね。等 |

step3-2 公証役場の空き状況に左右される。都市部では3週間~1か月ほど先でないと、予約が取れない状態。 | 調印当日、関係者一同が会して公正証書に調印。契約書完成。 | 信託する人(親御様)と預かる人(子供)は参加が必須。そこに他のご家族様や、弊社職員もサポートのために参加。 |

step4-1 公正証書の調印当日中~遅くとも1週間以内 | 銀行預金の口座資金移動(信託口座へ)と、不動産の名義変更を実行(信託登記) | 公証役場を出たら二手に分かれて、お客様は銀行へ行って口座移動を、弊社は法務局へ直行するのが理想。 |

step4-2 登記の申請をしてから、3週間から1か月(法務局の審査処理スピード次第) | 特に不動産については、新規の権利証が発行されるため、権利証をお客様に納品してクローズ。 | 今後ご売却などに当たっては、ここで新規発行される子供様名義の権利証を使用して売却 |

そのうち、特に重要なステップは下記になります。

・不動産の査定による財産的価値の把握

実家の家族信託においては、その不動産の売却を有力な資金調達手段とするケースがあるため、その財産的価値の把握が重要となるケースが多いため

・売却時期の確定

実家不動産を家族信託とすると、空き家特例が適用できなくなる。そのため、節税対策の観点より、売却時期に関するシミュレーションは特に重要となるため

・売却戦略の検討

家族信託をした。で一旦止まるか。

時間はかかりつつも高値での販売を企図して、今の内からチャレンジ価格で売り出すかの検討。

実家を家族信託するときに特有の注意点はありますか?

よくある注意点は下記になります。

注意点 | 理由 | 対策 |

|---|---|---|

委託者の居住権 | 実家の管理処分権が受託者に委ねられるため、信託契約の内容を間違うと住まいを失うなどのリスクがある | 専門家による設計 |

固定資産税の負担者 | 市区町村は、登記簿上の所有者に固定資産税を課税するため、委託者と受託者のトラブルになるリスクがある | 信託契約に費用負担者を明記する |

融資の担保に使いにくい | 名義上は受託者の所有にはなっているが、信託契約の内容に拘束されるため、金融機関から敬遠される | 信託の計画段階から金融機関に相談しておく |

感情面への配慮 | 受託者以外の相続人にとっては実家の処分が他人に委ねられることになるため、相続人間のトラブルになりやすい | 相続人への事前の説明 |

実家の相続対策の場合、家族信託と成年後見制度、遺言書のちがいがわかりません。それぞれおすすめのケースはありますか?

よくある事例別にご紹介します。

事例1:家族信託のみがおすすめのケース

【売却時期の判断を保留するための信託】

委託者は自身の不動産に思い入れがあり、子供たちに判断を委ねるものの、孫に住んでもらいたいという気持ちもあった。そのため、自分自身で売却する気持ちはまだなかった。受託者を含む子供たちは、いざという時に不動産を売却して委託者のための資金調達できる状況にしておきたかった。

いざとなれば不動産を売却できる状況にすることであり、判断を保留しつつ、いざという時には対処できるようにしたいという、「安心できる状況」を作ることが本質的なニーズであった。

そのため、売却時期の自由度を高めるため、遺言書よりも家族信託が適している場面であることをアドバイスした。また、相続に関する悩みはなかったため、信託する不動産以外の財産について遺言書を別途作成する重要度が低かったため、まずは家族信託のみを早期に行い、「安心できる状況」を早く作ることを提案した。

事例2:家族信託のみがおすすめのケース

【高齢となった父の一人暮らしへの対策】

母がなくなり、高齢の父が一人で実家に住み続けることになった。

相続人は相談者1名のため、将来の父の相続の手続きには問題がなかった。

しかし、本質的なニーズは、父をサポートできる体制を整えることであった。一人暮らしのためのリフォームやいざというときのための資金調達のための実家の売却などを「父の代わりにやってあげられる」体制が必要であった。

そのため、家族信託をすることによって、不動産及び一部の預金について父の代わりに子供が動ける法律的な備えができた

事例3:家族信託+遺言書がおすすめのケース

【おばの手助けと、相続対策】

一人暮らしをしている独身のおばの手助けをしている。おばは元気で基本的には一人でなんでもできるが、いざというときに頼れるようにして欲しいといわれている。

本質的なニーズは、おばの手助けの負担をできるだけ減らすことで、両者とも同じ気持ちを持っていた。いざというときのリフォームや資金調達のための自宅の売却に関して備えることに加えて、おばが亡くなった後の負担を減らしておくことも必要だった。

遺言執行者を定めるなど、おばにも自分の相続の手続き負担が相談者にできるだけかからないようになっているということをはっきりさせることによって、心理的な負担も緩和することができた。

有資格者が無料で実家の家族信託相談を承ります

グリーン司法書士法人では、司法書士や行政書士の有資格者が、無料でご実家の信託のご相談をお受けしています。

平日は20時まで、土日祝日もご相談が可能です。

(ご相談のお時間は無制限です。お客様のお話を詳しくお伺いさせていただきます。)

オンライン相談も可能ですので、全国どこからでもご相談いただけます。まずは無料相談にて、現在お困りのことやご不安に思われている点を、お気軽にお聞かせください。

・電話番号

0120-002-110

・お問い合わせフォーム

https://green-osaka.com/online/inquiry