お子さんが障がいを持っている方は、自身が認知症になった時や亡くなった時のことを心配されていることでしょう。

認知症になってしまうと、口座が凍結されてしまい、簡単に引き出すことができなくなってしまいます。

また、自分が亡くなった後に発生する相続も、障がいを持つお子さんは自らの意思で相続手続きを進められない可能性がありますし、相続トラブルに巻き込まれるリスクもあるでしょう。

そのようなリスクを避けるために利用したいのが「家族信託」です。

家族信託を利用すれば、自身が認知症になったときでも、ご家族や第三者に財産を管理してもらい、お子さんに生活費などを捻出することが可能です。

親亡き後の準備を整えるためにも、自分たちが元気なうちに家族信託などの準備をしておくことを強くおすすめします。

本記事では、障がいを持つ子供がいる親が家族信託を利用して親亡き後に備えるメリット・デメリットを解説します。

この記事を読むべき方

- 知的障がいのあるお子さまがいる方

- 自分が亡くなった後の生活が心配な方

- 親なき後のサポートをどうすれば良いか悩んでいる方

目次

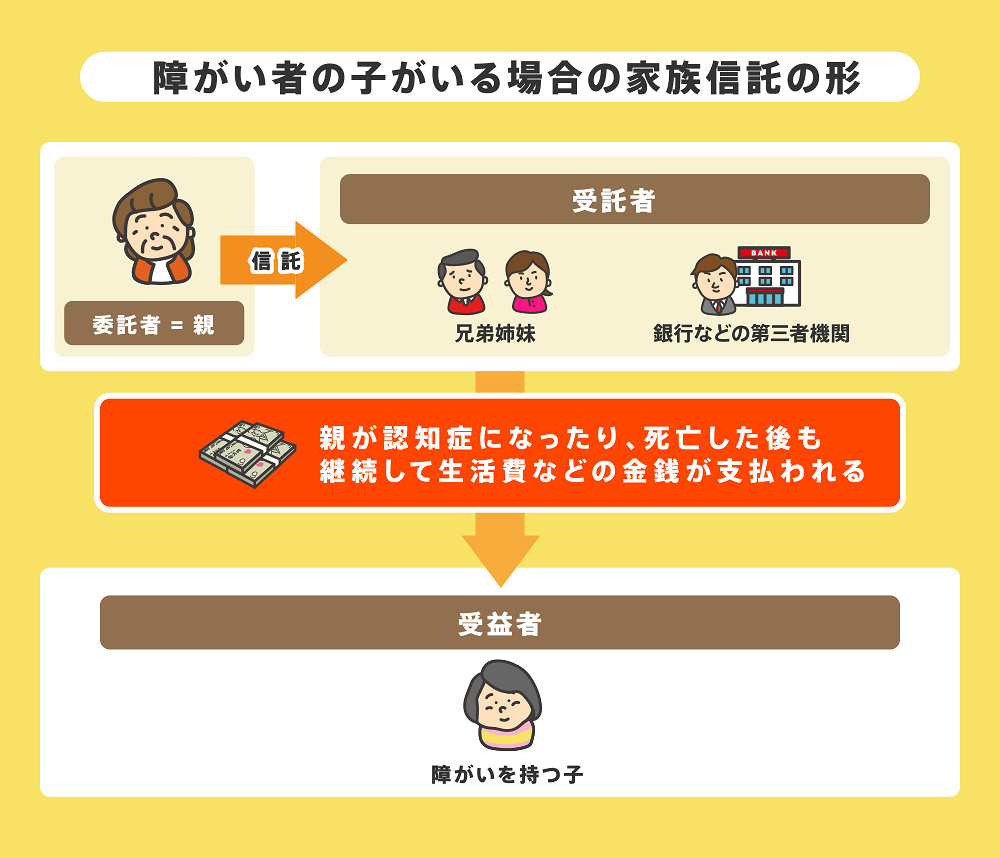

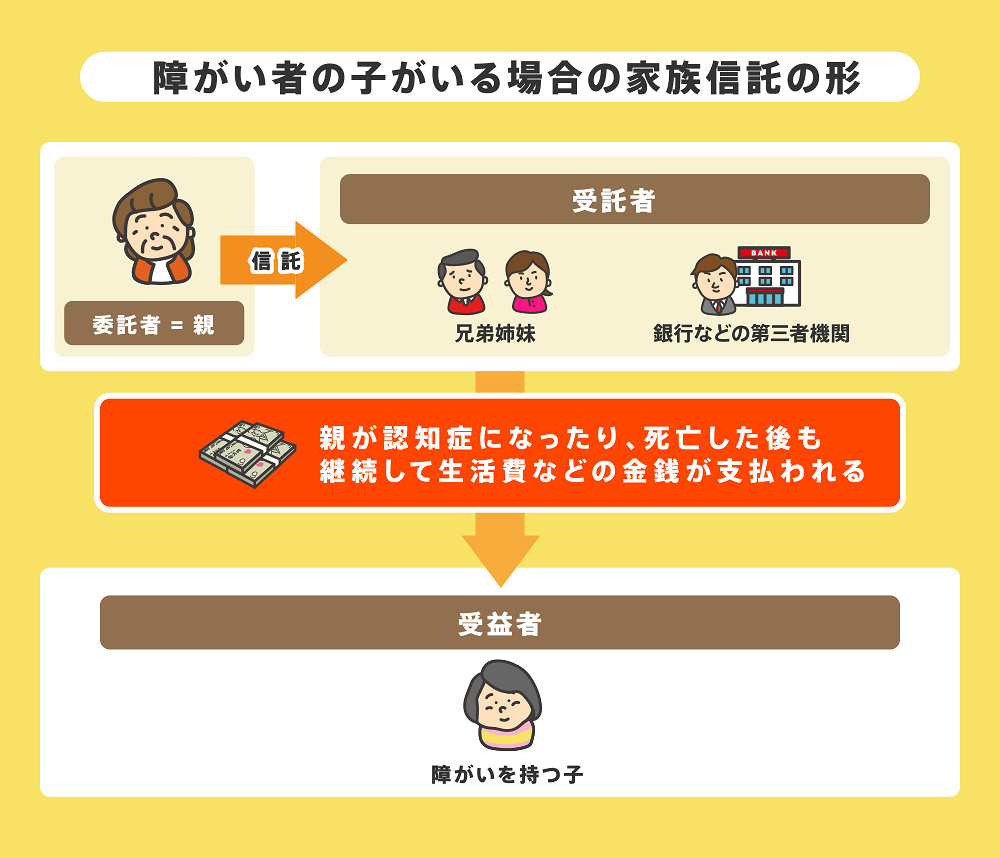

1章 障がい者の子供がいる場合の家族信託の形

家族信託とは、信頼できる家族に財産を託し、財産の管理・処分を任せる制度です。

家族信託を利用して、障がいを持つ子供の生活をサポートするためには、以下のような形を取るのが一般的です。

- 【委託者】親

- 【受託者】兄弟、銀行などの第三者機関など

- 【受益者】障がいを持つ子

このように設定することで、親が認知症になった時や死亡してしまった後も、受託者が障がい者に代わって財産管理を行うことができるので、障がいを持つ子は生活費などの必要なお金を、滞りなく受け取れます。

2章 障がい者の子供がいる際に家族信託を利用すべき4つの理由

障がい者のお子さんがいる場合、家族信託は利用すべきと言えます。

もし、親が認知症などになってしまうと、口座などは凍結されてしまい、預貯金の引き出しができなくなってしまうからです。

お子さんが自立していて、自身の収入だけで生活ができれば問題ありませんが、親の経済的なサポートなしに生活が難しい場合は、死活問題になってしまいます。

本章では、障がい者の子供がいる際に家族信託を利用する4つのメリットを詳しく見ていきましょう。

2-1 親が認知症になっても子供の生活資金を管理できる

親が認知症になるなど、判断能力が低下した場合、銀行口座は凍結され入出金ができなくなる上、不動産などの財産の売却や管理もできなくなります。

そのため、お子さんの生活費を自身の親の財産から捻出することができなくなってしまうのです。

家族信託は、家族などに財産を託す契約をして管理・処分してもらう制度であり、利用すれば、判断能力が低下しても、財産を託された人がお金の出し入れや、大きなお金が必要になったときに不動産の売却などをすることができます。

例えば、障がいを持つお子さん以外にご兄弟がいる場合は、兄弟を受託者とすることで、その兄弟に障がいを持つお子さんの生活資金を都度管理してもらえます。

2-2 親が亡くなった後の子どものサポートをスムーズに託すことができる

認知症になったときだけでなく、親が亡くなった後も継続して経済的なサポートをしてもらえます。

親が亡くなったあとによくあるのが、「障がいを持つ子の面倒を誰がみるか」についてのトラブルです。

家族信託を利用すれば、次の受託者を指定することで親が亡くなった後に面倒をみる人を指定しておくことができるので、「誰が面倒をみるか」についてトラブルになることを避けやすくなります。

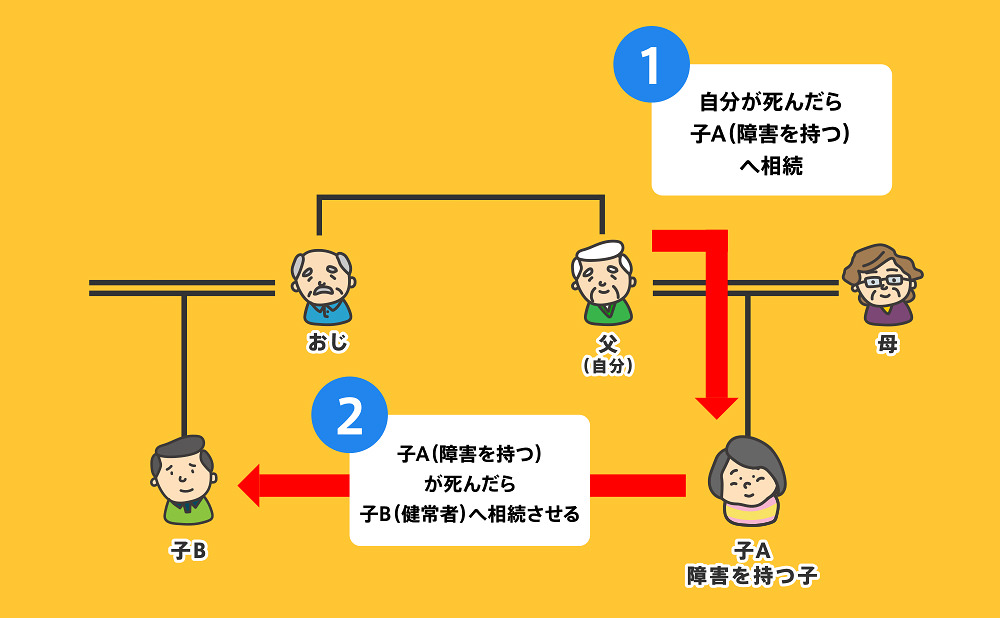

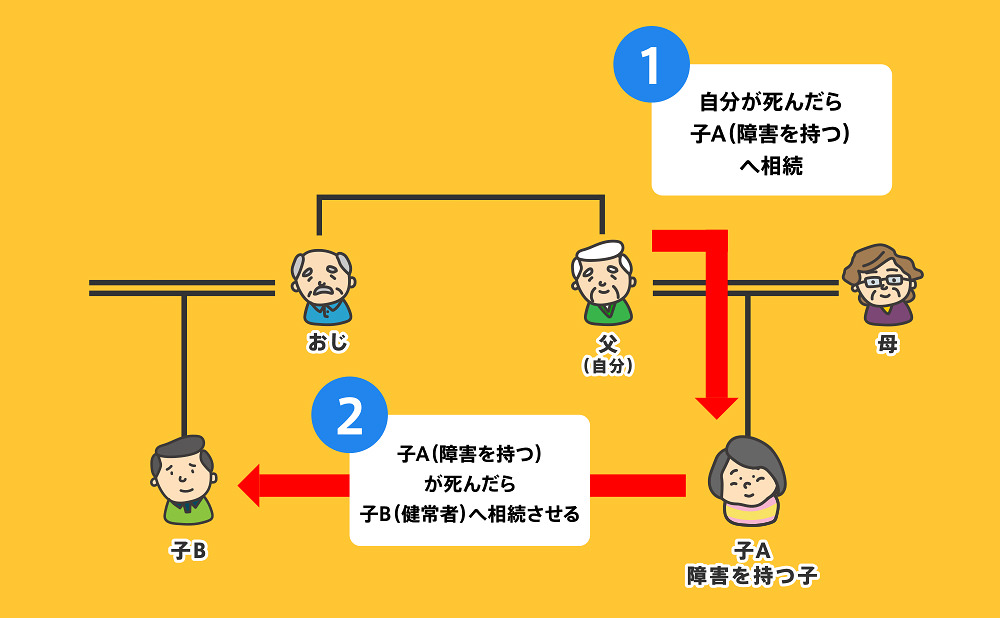

2-3 二次的な財産の承継先を指定できる

家族信託では、親が亡くなった後に財産を引き継ぐ人に加え、さらにその引き継いだ人が亡くなった際の引き継ぐ人も指定できます。この制度を「後継ぎ遺贈型受益者連続信託」といいます。

たとえば障がいのあるお子さんが一人っ子であったり、結婚や出産をしていないケースがあります。

そのようなケースでは「お子さんが亡くなったときの法定相続人がいない」ということになります。

このようなケースでも、家族信託を利用すれば障がいのあるお子さまが亡くなったときに財産を受け継ぐ人物を指定可能です。

2-4 生前に相続手続きが完了する

障がいを持つ子は、判断能力がないと判断されると遺産分割協議に参加することができず、成年後見人の選任が必須となります。

成年後見人の選任は裁判所での手続きが必要で、時間と手間が非常にかかるため、相続手続きが難航することとなります。

また、成年後見人は家族以外の弁護士や司法書士などの第三者が選任される可能性もあり、その場合には報酬が発生します。

その点、家族信託を利用すれば、委託者が亡くなった後の財産の承継方法をあらかじめ決めておくことができ、ランニングコストもほとんどかかりません。

今すぐに家族信託の相談をすべき方

- 知的障がいのあるお子さまがいる方

- 自分が亡くなった後の生活が心配な方

- 親なき後のサポートをどうすれば良いか悩んでいる方

上記に1つでも当てはまる方や、障がいのある子の将来が不安な方は、司法書士に無料相談が可能です。

3章 障がい者の子供がいる際に家族信託を利用するデメリット

1章では、障がい者のお子さんを持つ方は家族信託を利用すべきだとお話しましたが、家族信託を利用するにあたりデメリットがまったくないという訳ではありません。

以下のようなデメリットがあることを理解しておきましょう。

3-1 兄弟がいない場合は利用しにくい

障がい者の子を持つ方は、その子以外にお子さんがいない方もいます。

兄弟姉妹がいる場合は、兄弟姉妹か甥姪を受託者に選ぶことになりますが、兄弟がいない場合には他の信頼できる親族にお願いすることとなります。

親の兄弟(子から見て叔父叔母)が受託者になると、お子さんよりも早く亡くなってしまう可能性が高く、充分なサポートができなくなってしまいます。

そのような場合は、信託銀行など、信託を請け負ってくれる第三者機関に依頼することとなりますが、第三者機関に依頼すると、都度手続きが必要になり、迅速な対応ができず、信託によるサポートが思うようにいかなくなる可能性があります。

複数の子ども全員が障がい者であるという場合も同様です。

3-2 兄弟では年齢が近いため永続的なサポートが難しい

兄弟がいる場合で、その兄弟を受託者とするときも年齢が近いため、いざ年を取って本格的にサポートが必要になったとき、同じくその兄弟も高齢となり、サポートが難しくなる可能性があります。

受託者が亡くなった後の次の受託者を、兄弟の子(甥姪)に設定することも可能ですが、関係性が薄くなってしまうので引き受けてくれないケースもあるでしょう。

兄弟の子(甥姪)に信頼できる人がいなければ、次の受託者は第三者機関に依頼をするのが良いでしょう。

3-3 初期費用がかかる

家族信託には、信託内容の設計や、公正証書の作成、不動産がある場合には名義変更にかかる登録免許税など、合計で60万円〜100万円程の費用がかかります。

また、受託者を第三者機関に依頼する場合には、継続的な費用がかかります。

この費用が捻出できない場合は、家族信託の利用は難しいでしょう。

ただし、成年後見人に司法書士や弁護士が選任された場合と異なり、家族が管理してくれるためランニングコストがかからず、長期的な目線でいうと費用対効果は良いと言えます。

なぜなら、成年後見人への報酬相場は月額2~4万円なので、10年以上続くと結果として高額になってしまうからです。

家族信託の費用について詳しく知りたい方はこちらを御覧ください。

4章 家族信託を利用すべきケース

ここでは、家族信託を利用すべきケースについて解説します。

4-1 障がいを持つ子は親の経済的サポートなしに生活ができない

障がいを持ち、働くことができない、もしくは収入が少ない場合、1人で生活することは難しいでしょう。

親が認知症になってしまい、経済的サポートができなくなってしまうと、死活問題です。

同じように財産を管理してもらう「成年後見人制度」という制度がありますが、成年後見人制度の場合財産を管理する人を自由に選任することはできず、財産を利用する場合にも都度裁判所の許可が必要となります。

家族間で財産の管理をお願いできる家族信託は、障がいを持つ子のサポートには最適と言えます。

4-2 財産に不動産がある

財産の中に賃貸物件などの収益不動産がある場合、家族信託をすべきでしょう。

不動産を所有する親が認知症になってしまうと不動産の管理ができなくなってしまうため、家族信託で受託者に代理で管理してもらう必要があるからです。

障がいを持つ子を受益者に、兄弟を受託者とすることで、賃貸物件などによる収益を障がいを持つ子にわたすような契約にすることが可能ですので、生活費のサポートとしても有効です。

また、子どもが障がいを持つ子一人の場合、親が亡くなった後に不動産をその子どもが相続することとなり、管理できる人がいなくなってしまうこととなります。

そのため、不動産を適切に管理してもらうためにも、家族信託をするべきと言えます。

今すぐに家族信託の相談をすべき方

- 知的障がいのあるお子さまがいる方

- 自分が亡くなった後の生活が心配な方

- 親なき後のサポートをどうすれば良いか悩んでいる方

上記に1つでも当てはまる方や、障がいのある子の将来が不安な方は、司法書士に無料相談が可能です。

5章 障がい者の子供がいる際の家族信託の注意点

障がいを持つ子のために家族信託を行う場合、以下の点に気をつけましょう。

5-1 家族を受託者とする場合には障がいのない子供や甥姪を受託者とする

もし、甥姪(兄弟の子)が協力してくれるのであれば、同じように年を取る同世代の兄弟より、世代の違う甥姪に依頼するのが良いでしょう。

それが難しい場合は、障がいを持つ子の他にお子さんがいるのであれば、その人を受託者にしましょう。

兄弟同士ですので、信頼することもでき、安心して任せられます。

障がいを持つ子以外にお子さんがいない場合や、協力してくれる親族がいない場合には、信託銀行などの第三者機関を利用するしかありません。

5-2 信託監督人をつける

家族信託をする際に最も注意するべきことは、信頼できる人を受託者とすることです。

受託者が本来30万円の家賃収入があるにもかかわらず、10万円しか受益者に支払わないといった不正が起こる可能性があるからです。

障がいを持つ子のサポートのために家族信託を利用する場合、受託者が不正を行っていることに気づけない可能性が高いでしょう。

受託者を兄弟に設定したとしても、絶対にその兄弟が不正をしないとは限りません。

どれだけ信頼している家族でも、お金が関わると思いも寄らないことが起こってしまうのが現実です。

そのため、受託者が不正を起こさないため、不正を起こしていた場合に気づく人を設定しておく必要があるのです。それが「信託監督人」であり、受託者が契約内容に沿って正しく財産を管理しているかを監督する人です。

信託監督人は、弁護士や司法書士などの第三者の専門家に設定するのが一般的であり、専門家に信託監督人を依頼する場合の報酬の相場は月額2万円〜3万円程度です。

5-3 家族以外を受託者にしたい場合は第三者機関を受託者とする

受託者は、必ずしも家族に設定する必要はありません。

お子さんが障がいを持つ子以外にいない場合や、兄弟に管理を任せるのが不安な場合、請け負ってもらえない場合には、信託銀行や信託を請け負っている企業に依頼して受託者となってもらう方法もあります。

銀行や信託会社はコンプライアンスを徹底しているので、不正が起こる可能性も当然少なくなります。

ただし、当然費用がかかりますのでその点は留意しておきましょう。

6章 家族信託のことならグリーン司法書士法人にお任せください

障がいのあるお子さまがいる場合、自分が亡くなった後に子どもが今のように暮らせるか不安を抱えている親御さんも多くいます。

このような親亡き後の不安を少しでも解消するのが家族信託です。

家族信託を利用すれば、自分が亡くなった後も障がいのある子どもが生活するための資金を管理することができますし、相続トラブルなども起きにくくなります。

ただし、家族信託を利用するには専門的な知識が必要となるので、司法書士や弁護士などの専門家に相談するのが良いでしょう。

グリーン司法書士法人には、実績豊富で家族信託に精通した司法書士が在籍しています。

ご依頼者様のご希望や財産状況などをしっかりとヒアリングし、最適なプランをご提案いたします。

なお、初回相談料は無料ですので、お気軽にご相談ください。

初回相談の流れ

最後に、グリーン司法書士法人の初回相談の流れを紹介いたします。

- お問い合わせ

- 無料相談・無料お見積り

- 事前調査

当事務所は初回相談を時間無制限で無料で行っております。

そのため、親亡き後の不安や相続に関する不安などを一つずつ丁寧にヒアリングし、解決方法を提案可能です。

また、初回相談ではっきりしなかった部分については、事前調査を行い、より最適な提案をさせていただきます。(※事前調査の際には数百円から数千円程度の実費が発生する場合もございます)

「何もわからないのに相談して大丈夫か」「問題が複雑でどこから話せばよいのかわからない」とお悩みの方も、まずは一度、お気軽にご相談くださいませ。

今すぐに家族信託の相談をすべき方

- 知的障がいのあるお子さまがいる方

- 自分が亡くなった後の生活が心配な方

- 親なき後のサポートをどうすれば良いか悩んでいる方

上記に1つでも当てはまる方や、障がいのある子の将来が不安な方は、司法書士に無料相談が可能です。

7章 家族信託のことならグリーン司法書士法人にお任せください

グリーン司法書士法人には、実績豊富で家族信託に精通した司法書士が在籍しています。

ご依頼者様のご希望や財産状況などをしっかりとヒアリングし、最適なプランをご提案いたします。

なお、初回相談料は無料ですので、お気軽にご相談ください。

【グリーン司法書士法人の書籍】

『世界一やさしい 家族信託』著者・山田 愼一 発行元・クロスメディアパブリッシング

グリーン司法書士法人代表・山田 愼一が執筆した書籍。

家族信託とは何か、という基本的な事から具体的な活用例、疑問を解決しやすいQ&Aなど「家族信託」についてを解りやすく解説。

「相続対策を考え始めたけど、何からすればいいか分からない。」

そんな方はぜひ、こちらをご覧ください。

『図解 90分でわかる!はじめての相続』著者・曽根恵子 監修、協力・丸山純平、山田 愼一

グリーン司法書士法人代表・山田愼一が監修・協力した書籍。

相続制度の改正についてや、生前からの不動産・遺言書などを活用した対策についても詳しく解説。

『変わる相続 家族や時代に合わせた活用術!』 著者・曽根恵子 監修、協力・山田 愼一

グリーン司法書士法人代表・山田愼一が監修・協力した書籍。

相続に関する基礎知識はもちろん、民法改正についても解説。

よくあるご質問

家族信託とはどんな制度ですか?

家族信託とは、自分が信頼する家族に財産の管理や運用、処分を任せる制度です。

家族信託を利用すれば、親が認知症になった後や、亡くなった後も、障がいのある子の生活費を管理できるようになります。家族信託の失敗例はありますか?

家族信託で失敗してしまうケースは、主に以下の通りです。

①家族・親族の仲が悪化してしまう

②家族信託できない財産を対象にしてしまう

③認知症の症状が進んでおり信託契約を結べない

④自分たちで信託契約書を作成し無効になってしまう

⑤不動産の家族信託により高額な税金が発生してしまう

⑥「1年ルール」により強制終了してしまう

⑦「30年ルール」により受益権を継承できず強制終了してしまう

⑧抵当権付不動産を対象にしてしまいローンの一括返済を求められる

⑨受託者の負担が大きくなってしまう

⑩遺留分トラブルが発生してしまう

⑪信託口口座を作成できない

⑫損益通算できなくなる

⑬知識のない・相性が悪い専門家に依頼してしまう

このような事態を避けるためにも、司法書士や弁護士などの専門家に相談して家族信託を利用することを強くおすすめします。家族信託は節税につながりますか?

よく誤解されることですが、家族信託には直接的な節税効果はありません。

家族信託は、受託者に財産の管理や運用、処分を任せる制度だからです。

しかし、受託者が適切に財産の管理等を行うことにより、間接的に節税に成功する可能性はあります。