日本の相続税率は、10%から55%の10段階制であり、累進課税制度となっています。

それに対して世界の相続税はまちまちであり、日本と同様に累進課税制度の国もあれば、相続人ではなく遺産に対して税金がかかる国もあります。

また、そもそも相続税がない国や相続税が廃止された国も多いため、高額な資産をお持ちの人は海外に移住し相続税の負担から逃れたいと考える人もいるでしょう。

ただし、相続税の負担から逃れる目的で海外移住したとしても、日本国内にある財産には相続税がかかりますし、故人もしくは相続人が相続発生前10年以内に日本に住んでいた場合は相続税の課税対象となるのでご注意ください。

本記事では、日本と世界の相続税を比較した結果や世界各国の相続税率を解説します。

目次

1章 日本の相続税は世界の相続税より高い?

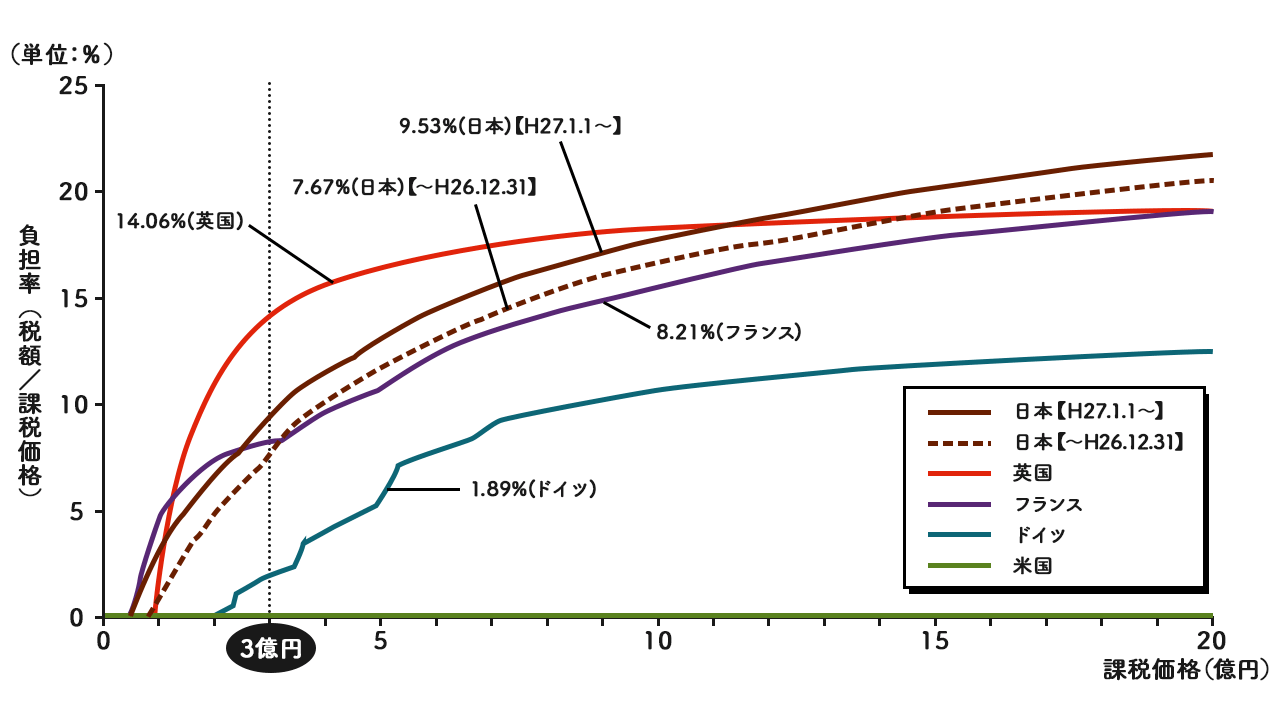

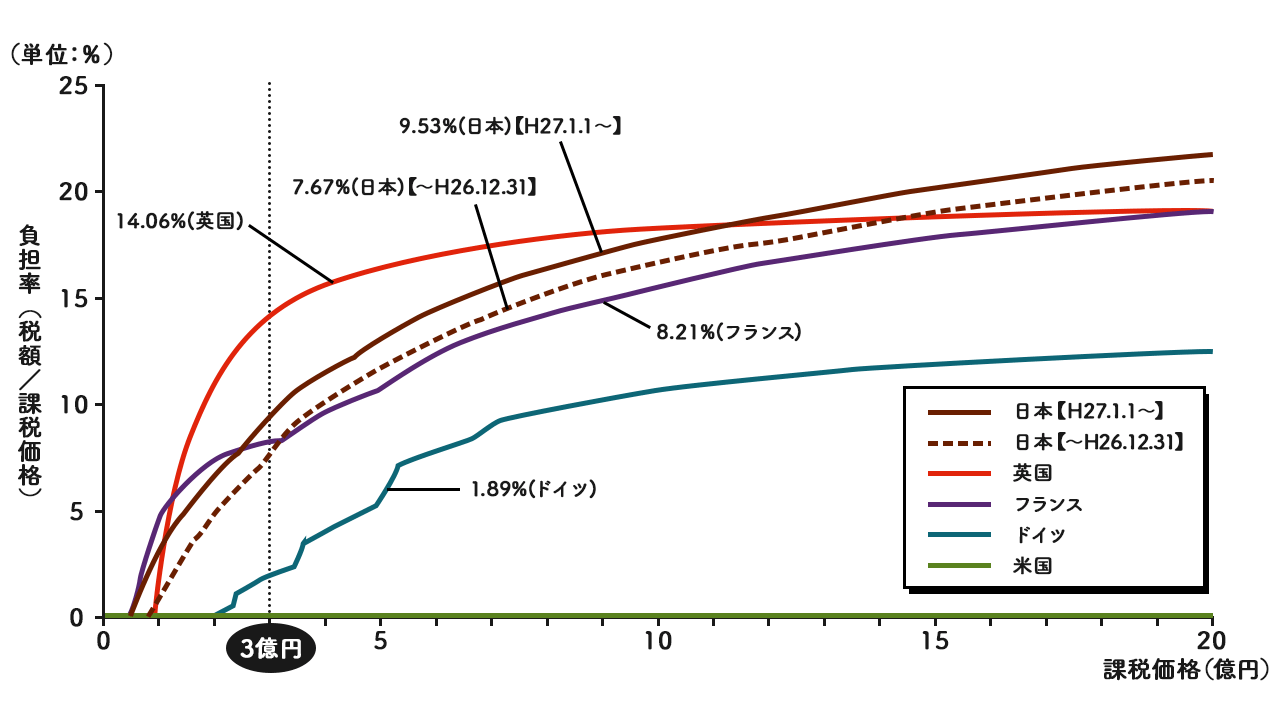

引用元:財務省

日本の相続税と世界の相続税を比較する際には単純な税額だけでなく「税額/課税価格」で表される相続税の負担率が使用されることが多いです。

上記の表から見てわかるように、主要国と日本で相続税の負担率に大きな違いがあるわけではありません。

例えば、相続財産が3億円のケースを比較すると、日本よりもイギリスの方が負担率は高いです。

一方で、相続財産が11億円を超えると日本とイギリスの負担率が逆転し、日本の相続税負担率の方が高くなります。

アメリカの場合は相続財産が約25.2億円までであれば相続税はかからないため、世界各国で相続税の税率や負担率の差が大きいと感じる人もいるでしょう。

確かに、アメリカやドイツなど相続税の負担率が低い国もあります。

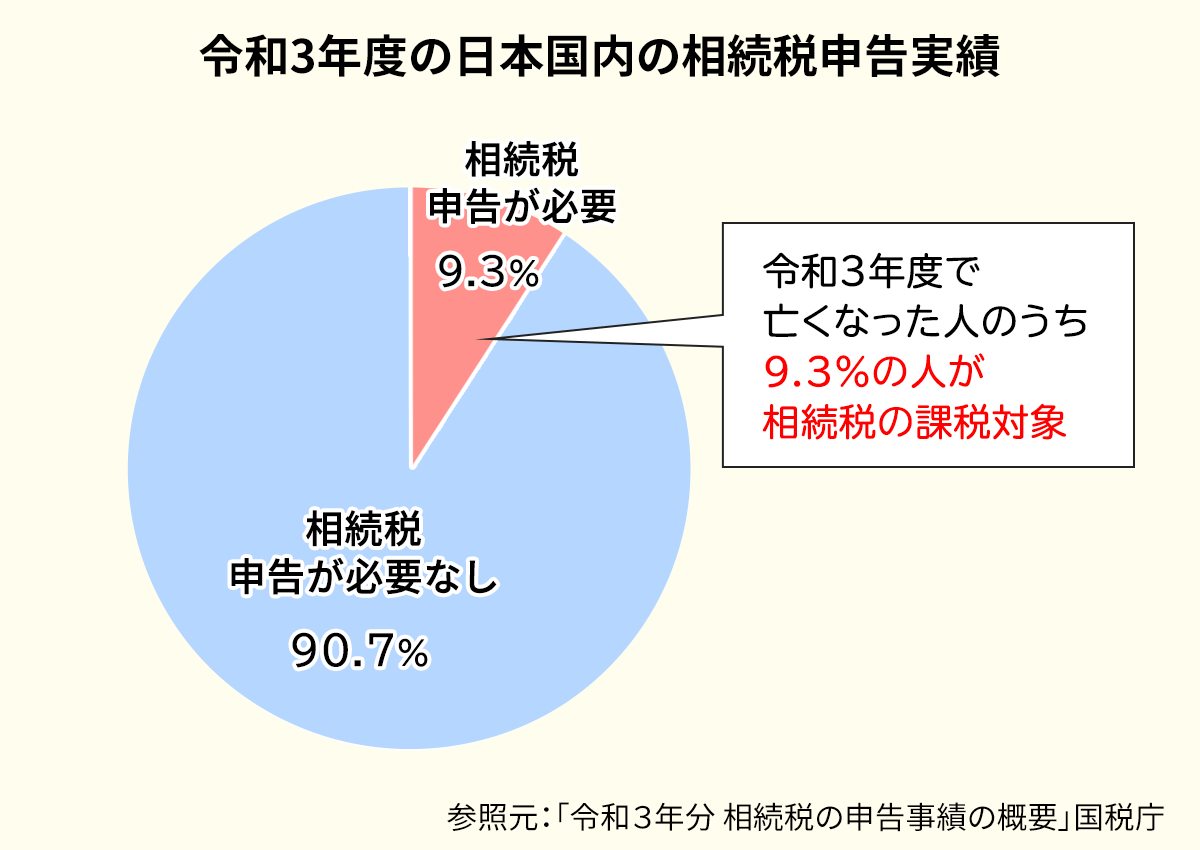

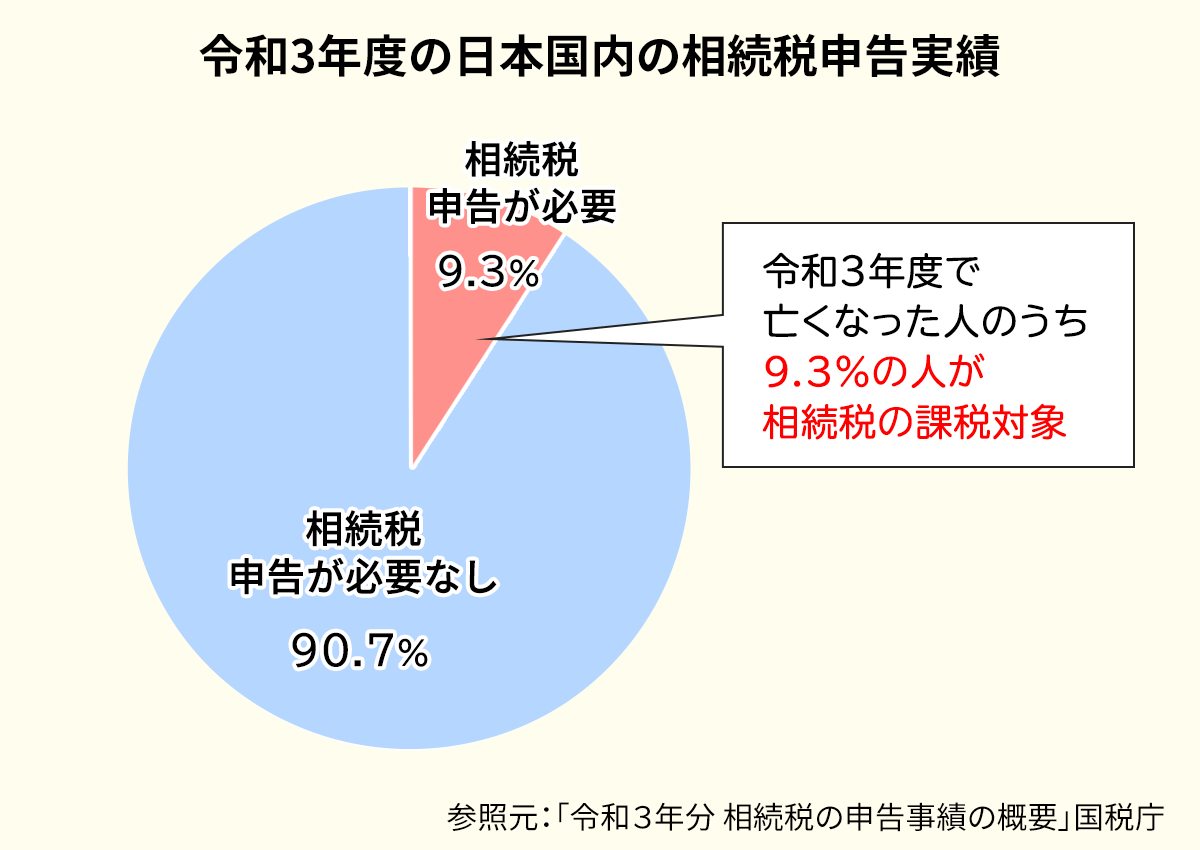

世界各国の相続税の負担率について理解した上で、令和3年度の日本国内の相続税申告実績についてみてみましょう。

相続税には「3,000万円+600万円×法定相続人の数」の基礎控除が用意されており、基礎控除内に収まる場合は相続税の申告、納税は不要です。

そのため、すべての相続税相続税申告が必要になるわけではなく、亡くなった人のうち、相続税申告が必要なのは毎年8~10%程度です。

そして、相続財産や相続税額に関するデータは、下記の通りです。

| 相続税の課税対象となる財産額(合計) | 約18兆5,774億円 |

| 相続税額(合計) | 約2兆4,421億円 |

| 亡くなった人1人あたりの相続財産の金額 | 約1億3,835万円 |

| 亡くなった人1人あたりの相続税額 | 約1,819万円 |

参照元:国税庁

上記のように、令和3年度における亡くなった人1人あたりの相続税の課税対象財産の金額は約1億3,835万円です。

本章冒頭の世界各国の相続税の負担率を比較したグラフを見ると、日本の相続税負担率は3%程度であり、諸外国と比較して高いとはいえません。

2章 世界各国の相続税率

続いて、日本と世界各国の相続税率を実際に比較してみましょう。

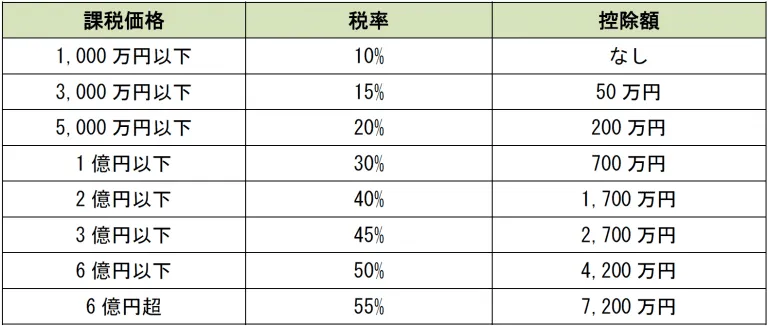

なお、日本の相続税は累進課税制度を採用しており、税率は10~55%の8段階制です。

日本の相続税の詳しい計算方法については、下記の記事もご参考にしてください。

2-1 イギリス

イギリスの相続税の計算方法は「遺産課税方式」と呼ばれるものです。

遺産課税方式とは、相続人の人数に関係なく亡くなった人の遺産そのものに相続税がかかる仕組みです。

イギリスの相続税率は一律40%ですが、不動産が非課税になるなどの減税措置があり、遺産に対して相続税が課せられるのは亡くなった人のうち4~5%程度となっています。

他にもイギリスの相続税には、下記の特徴があります。

- 課税価格325,000ポンド(日本円で約5,800万円)までは原則として非課税

- 上記に加えて住宅非課税枠が175,000ポンド(日本円で約3,100万円)までは非課税

- 実質500,000ポンド(日本円で約8,900万円)までは非課税

- 配偶者は相続税が免除される

- 子供や孫が自宅を相続する場合は最大200万ポンド(日本円で約3億6,000万円)まで非課税

- チャリティーや寄付などで相続税が免除される

なお、イギリスでは相続税の納税義務に関係なく、イギリス税務当局に相続税の報告をしなければなりません。

2-2 フランス

フランスの相続税の計算方法は税率5~45%の7段階制であり「遺産取得課税方式」を採用しています。

イギリスの遺産課税方式とは名前は似ているものの内容は大きく異なります。

遺産取得課税方式とは、相続人が取得した財産の金額に応じて相続税を決定する制度です。

ただし、フランスでは夫婦の財産は共有財産として扱われるため、配偶者の取得部分に対して相続税はかかりません。

他にもフランスの相続税の計算方法には、下記の特徴があります。

- 亡くなる直前に行った贈与を相続財産に含める「生前贈与加算」の対象期間が15年(日本は3~7年)

- 相続税の基礎控除額は10万ユーロ(日本円で約1,500万円)と日本より低い

2-3 ドイツ

ドイツの相続税の計算方法はフランスと同じ「遺産取得課税方式」です。

相続税率は累進課税制度を採用しており、7~30%の7段階です。

他にも、ドイツの相続税の計算方法には下記の特徴があります。

- 生前贈与加算は相続発生前の10年と長い(日本は3~7年)

- 配偶者に50万ユーロ(日本円で約7,900万円)+特別扶養控除25.6万ユーロ(日本円で約4,000万円)の合計75.6万ユーロ(日本円で約1億1,900万円)が用意されている

- 配偶者には上記の控除に加えて「剰余調整分」が認められている

- 子供は40万ユーロ(日本円で約6,300万円)+年齢に応じた特別扶養控除が用意されている

配偶者に認められている剰余調整分とは、「亡くなった人が結婚していた期間の資産増加額>遺された配偶者の財産増差額」となる場合に差額の半分までが非課税となる制度です。

また、日本と異なり相続税の基礎控除額が亡くなった人と相続人の関係によって決まるのも特徴といえるでしょう。

2-4 アメリカ

アメリカは、フランスやドイツと同軸「遺産課税方式」を採用していますが、名称は「遺産税」です。

相続税ではなく遺産税のため、「亡くなった本人が納めるもの」といった考え方が基本となっています。

アメリカの遺産税の基礎控除は1,118万ドル(日本円で約16億7,300万円)であり、非常に高額です。

その上、配偶者がアメリカに市民権を持っていれば基礎控除を上回っていても非課税になります。

アメリカで遺産税を納めるのは非常に高額な資産を所有している富裕層のみといえます。

ただし、州ごとに基礎控除や税率が設定されている場合があるため、州ごとの規定を確認しておかなければなりません。

2-5 相続税がない国

世界の中には、下記のように相続税がない国もあります。

- 中国

- 香港

- モナコ

- インド

- シンガポール

- マレーシア

- オーストラリア

- ニュージーランド

- スウェーデン

- ノルウェー

- カナダ

- ポルトガル

上記の国の中にはもともと相続税がない国もあれば、スウェーデンなどのように相続税を廃止した国もあります。

相続税を廃止する理由は、国によっても異なりますが主に下記の通りです。

- 海外の富裕層に移住してもらうため

- 富裕層の海外流出を防ぐため

- 事業承継を行うやすくするため

実際に、日本の富裕層の中にも相続税負担を回避するため国外に移住しようと考えている人もいるでしょう。

しかし、下記の要件をすべて満たさないと日本で相続税がかかってしまうので、ご注意ください。

- 亡くなった人および相続人が海外に移住している

- 亡くなった人および相続人が海外に移住してから10年以上経過している

- 相続財産が海外資産のみ

また、2015年からは国外転出時課税制度(出国税)の運用が開始され、出国時に1億円以上の資産を有していると試算の含み益に対して税金がかかるようになりました。

そのため、富裕層が相続税負担の軽減目的で海外移住を検討する場合は、出国税についてもシミュレーションしなければなりません。

3章 日本の相続税率

日本の相続税は累進課税制度を採用しており、税率は10%から55%の10段階制です。

課税財産ごとの税率は、それぞれ下記の通りです。

ただし、遺産のすべてに相続税がかかるわけではなく、「3,000万円+600万円×法定相続人の数」の基礎控除を引いた金額に対して相続税がかかります。

遺産が基礎控除内に収まるのであれば、相続税の申告や納税は必要ありません。

また上記の基礎控除の他にも、故人が住んでいた自宅を相続した場合に利用できる「小規模宅地等の特例」や故人の夫や妻が利用できる「相続税の配偶者控除」を利用すれば、税負担を大幅に抑えられます。

相続税の負担を抑えるには、控除や特例を漏れなく活用し、相続財産を適切に評価することが大切です。

自分で相続税の計算をするのが難しい場合やミスなく行いたい場合は、相続税に強い税理士への相談もご検討ください。

4章 【注意】海外に資産移動しても日本の相続税がかかる場合がある

日本より相続税の税率が低い国がある、そもそも相続税がない国もあると知ると「相続税の負担を抑えるために資産を海外に移動させたい」と考える人もいるのではないでしょうか。

しかし、結論から言うと海外に資産を移動するだけでは、日本の相続税負担から逃れることはできません。

日本の相続税負担から逃れるには、海外への資産移動だけでなく、故人や相続人も海外に移住する必要があります。

具体的には、下記の要件を満たさない限り、日本の相続税が発生してしまいます。

- 日本に相続財産がない

- 相続人や故人が相続開始前10年以内に日本に居住していない

このように、相続税対策のみを目的とし、海外移住、海外への資産移動をするのは非常にハードルが高いといえるでしょう。

中には「相続税申告時に海外資産を除いて申告してもバレないかもしれない」と考える人もいるでしょう。

このように、海外資産を隠して相続税の申告をすることもおすすめできません。

税務署の調査能力は高く、資金の移動についても確認可能です。

そのため、遺産隠し目的の資産移動は海外へ送金した段階でバレる可能性が高いです。

さらに、税務署は富裕層への調査を強化しており、その年の12月31日時点で海外で保有する資産総額が5,000万円を超える国内居住者に対して「国外財産調書」を提出するように定めています。

したがって、国外財産調書の提出により日本に住んでいる人が海外資産を隠すことは難しいといえるでしょう。

まとめ

日本の相続税は最高税率が55%と高く、世界各国の相続税と比較して高いともいえるでしょう。

また、世界には相続税の控除額が日本より多い国もありますし、相続税自体がない国もあります。

ただし、日本に住んでいる人や日本に財産がある人が、相続税負担から逃れるために海外に資産を移すことや海外移住することはおすすめできません。

そのため、日本に住んでいる限り相続税の負担から逃れることは難しいと考え、現在の制度の範囲内でできる限りの相続税対策を行うのが良いでしょう。

相続税には「小規模宅地等の特例」や「相続税の配偶者控除」などの控除や特例もあり、利用すれば相続税の負担を大幅に軽減可能です。

利用できる控除や特例を知りたい、相続税をできるだけ節税したい人は、相続に強い税理士に相続税の計算や申告を依頼するのが良いでしょう。

グリーン司法書士法人では、相続手続きや相続対策に関する相談をお受けしています。

初回相談は無料ですし、相続に強い信頼できる税理士の紹介も可能ですので、まずはお気軽にお問い合わせください。