2010年に日本は大きな転機を迎えました。少子化による人口減少が本格的に始まり、4年後の2014年までの間に人口が約100万人減少しました。

100万人というと石川県1県分の人口とほぼ同じであり、その減少スピードは現在もなお加速中です。

この人口減少による影響は日本の至るところに現れており、経済面では特に中小企業に対して、その大きな影を落としています。

少子化による人手不足と後継者不足は今後更に中小企業の事業継続の足かせとなり、その体力の根幹を奪いつつあります。

このような社会状況を背景に、中小企業の会社譲渡が活発に行われており、政府も税制の整備などを通して事業承継の後押しをしています。

そこで本日は、会社譲渡を考えはじめた経営者のために、会社譲渡のメリット・デメリットについて徹底解説していきます。

目次

1章 会社の譲渡が増えている背景

1-1 中小企業のM&Aが増えてきた3つの理由

会社の譲渡や買収と言えば、一昔前までは上場企業間での話であり、テレビや新聞で触れる程度でした。

しかし現在では中小企業のM&Aマーケットが整備され、事業承継税制の後押しにより会社譲渡は活発に行われています。

このように中小企業のM&Aマーケットが活発になった背景には、中小企業が現在抱えているいくつかの問題が影響しています。

1-1-1 後継者不足

2017年秋に経済産業省と中小企業庁が出した試算によると、「現状を放置すると、中小企業廃業の急増により、2025年頃までの10年間累計で約650万人の雇用、約22兆円のGDPが失われる可能性がある」と発表しています。(出典:経済産業省「中小企業・小規模事業者の生産性向上について」)

このレポートの中で、2025年までに経営者が70歳を超える約半数が現時点で後継者未定と記されています。

1-1-2 人手不足

人手不足になると売り手市場となるため、本来は人件費が上がり雇用者の可処分所得が増え、景気も上昇し好循環が生まれます。

しかし現在の日本の人手不足は人件費を上げられないための人手不足であり、そういった仕事を外国人労働者によって賄おうとしています。

加えて少子化の現状を考えると、人手不足はこれからも長期間続くと予測されます。

1-1-3 コストダウン

インターネットの出現は、ヒト、モノ、カネの動きを従来とは比べ物にならないほど活発にしました。その結果、大手企業による海外の中小企業への発注が容易になりました。

たとえ国内の中小企業であっても海外の企業と同じ土俵に乗り、コストや納期の厳しい競争を強いられるようになりました。

2章 会社を譲渡するということ

このような時代背景により会社の譲渡は増加の一途をたどっています。では「会社を譲渡する」とは具体的に何を指すのでしょうか?社屋や工場の売却を指すのでしょうか?

またその場合、従業員や取引先、現在行っている仕事はどうなるのでしょうか?

2-1 会社の譲渡とは

会社譲渡とは、具体的には会社が発行している株式の譲渡のことを言い、株主が保有している株式を譲渡することにより、会社の経営権をはじめ会社の全てを譲り渡すことを意味します。

2-2 会社の譲渡と事業譲渡の違い

会社の譲渡が会社の経営権だけではなく資産や負債の全てを丸ごと譲渡してしまうのに対し、事業譲渡は特定の事業部門だけを会社から切り離し、買い手に譲渡します。

事業譲渡の場合は株式の移動を伴わないため、譲渡の対象となる事業部門以外はそのまま今の会社に残ることになります。

2-3 会社の譲渡と合併の違い

合併とは、2つ以上の会社が1つの会社になる組織再編の一種で、合併前のそれぞれの企業は消滅します。

合併には、新会社が設立される「新設合併」と、1つの会社が存続して他の会社を吸収する「吸収合併」の2種類があります。

2-4 会社譲渡の基本的な方法について

会社譲渡とは、会社の所有権を表す株式を譲受企業に譲渡する事により、会社を「丸ごと」譲渡することをいいます。その結果経営権はもちろんのこと、資産や負債などの一切を譲り渡すことになります。

2-5 会社譲渡に伴う関係者の立場

会社の譲渡に伴い、各関係者の立場や処遇はどのように変わるのでしょうか?

2-5-1 株主の立場

譲渡会社の株主は、譲受会社に対して保有している株式を売却します。売却後は手元の株式はなくなるため、株主としての立場もなくなります。

2-5-2 経営者の立場

会社を譲渡すると、その経営権は株式を譲り受けた企業に移ります。その際、経営者の立場は以下の二つのどちらかになります。

- 譲渡企業側の経営者は退任し、譲受企業側から新たな代表取締役や役員が派遣されてくる。

- 引継ぎをスムーズに行うために、旧経営者は代表権のない会長や相談役、顧問といった役職でしばらくの間会社にとどまり、引継ぎ完了時に退任する。

これらは会社譲渡時に話し合うことになりますが、通常の場合譲受企業は「2」を選ぶことが多いです。

2-5-3 従業員の立場

従業員は引き続き雇用されます。賃金体系や処遇も当面は同条件で引き継がれることになります。

2-5-4 取引先の立場

取引先との仕事は、もちろん引き継がれます。会社の設備も従業員もそのまま何も変わらないため、特に影響を受ける事はありません。

株式を譲り受けた会社との相乗効果によりコストダウンや納期の短縮が可能になり、市場での競争力が増す場合もあります。

2-6 会社譲渡による資産・負債

会社を譲渡すると、その資産や負債はどうなるのかを見てみましょう。

2-6-1 会社譲渡による会社の資産

株式の譲渡により会社の資産は全て譲受会社に引き継がれることになります。

2-6-2 会社譲渡による会社の負債

株式の譲渡により会社の負債は全て譲受会社に引き継がれることになります。

2-6-3 借入金の連帯保証や個人資産の担保提供はどうなるのか

会社を譲渡して経営権が移動する場合、通常は前経営者の個人保証や個人資産の担保などの提供は解除されるように契約します。

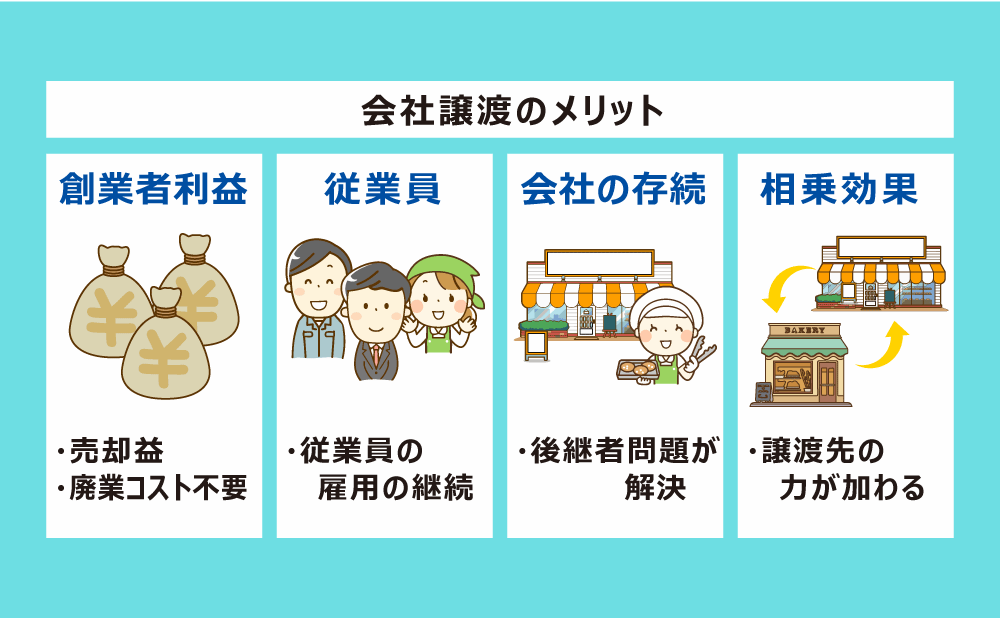

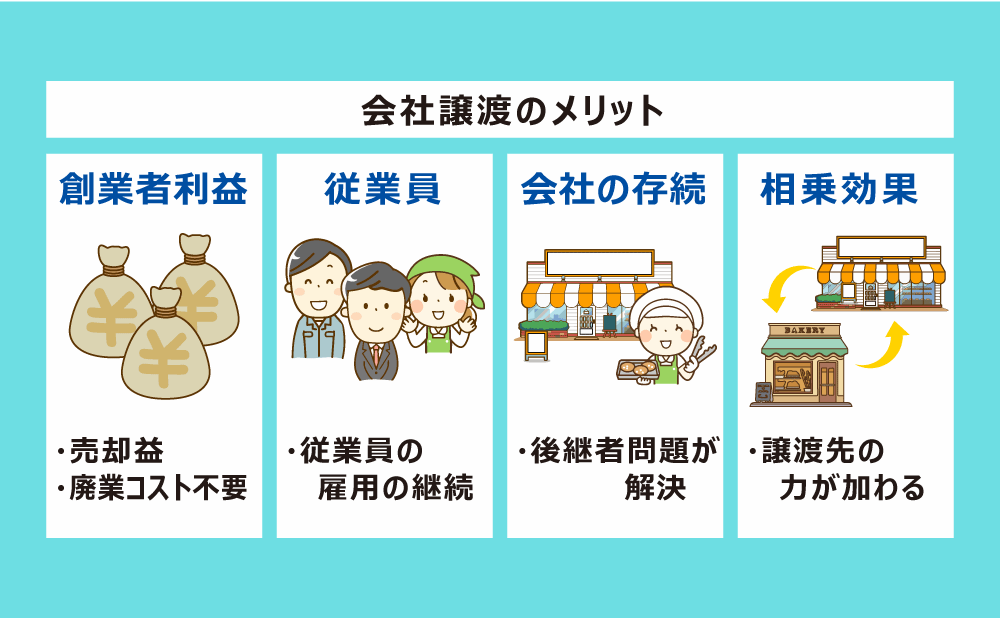

3章 会社譲渡のメリット

では次に、会社を譲渡することによるメリットをまとめてみます。

3-1 会社譲渡のメリット① 創業者利益の確保

創業した会社を新規株式公開にまで持ち込むことなく、創業者利益を確保する事ができます。

リスクを負い苦労して立ち上げた会社ですから、創業者としてそれに相応しい利益を、会社を譲渡する事により得ることができます。

3-2 会社譲渡のメリット② 従業員の雇用の維持

苦楽を共にしてきた従業員やその家族のために、雇用を維持し、路頭に迷わせることなく仕事を続けてもらうことができます。場合によっては、従業員はより良い労働条件で働くことができます。

3-3 会社譲渡のメリット③ 後継者問題の解決

後継者が見つからないまま廃業し、家族や従業員、取引先や金融機関などに迷惑をかけることなく事業を継続することができます。

3-4 会社譲渡のメリット④ M&Aによる相乗効果

会社を譲渡して譲受企業の傘下に入る事により、相乗効果による市場での競争力の強化やコストダウン、納期の短縮などを達成することができます。

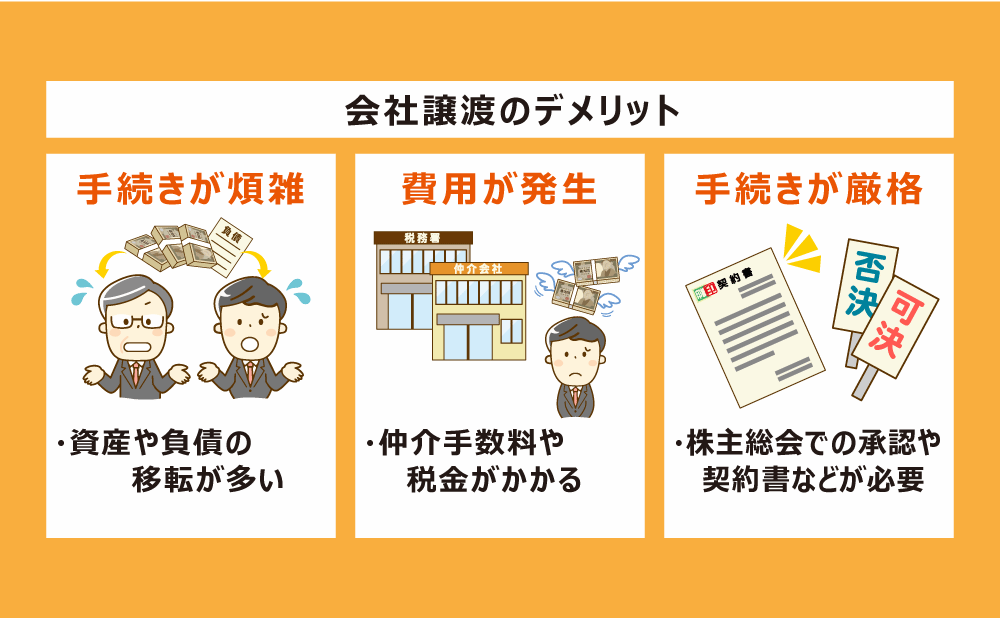

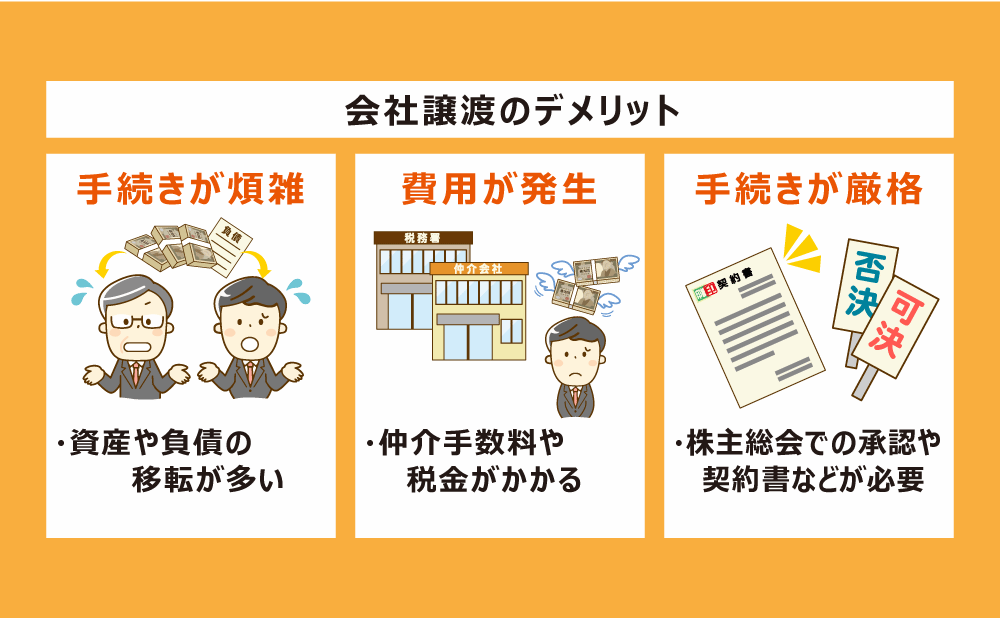

4章 会社譲渡のデメリット

では次に、会社を譲渡した場合のデメリットをまとめてみます。

4-1 会社譲渡のデメリット① 手続きが煩雑

会社が所有している自動車や土地、ソフトウェアのライセンスなどの資産や借入金等の負債を譲渡するため、それぞれ個別の手続きを一つ一つ行う必要があります。そのため、手続きは大変煩雑になります。

4-2 会社譲渡のデメリット② 仲介手数料や譲渡所得税などの費用が発生

会社を譲渡する場合、M&Aアドバイザーへの成功報酬と税金の支払いが必要となります。

成功報酬の費用は千差万別ですが、高すぎても安すぎても問題が多い場合があるため、慎重にあたらなければなりません。

また課税される税金の種類については会社譲渡の方法により変わりますが、株式譲渡の場合は株式の出資額とその売却額の差額が譲渡所得となります。

4-3 会社譲渡のデメリット③ 株主総会の特別決議など厳格な手続きや契約が必要

ほとんどの中小企業の株式には譲渡制限があるため、会社法で定められた方法に沿って、株式譲渡承認の手続きを行わなければなりません。この手続きのために臨時株主総会を開催し、株式譲渡契約をはじめ数々の契約書類の作成と締結をしなければなりません。

こういった手続きは厳格に行わなければならないため、専門家に頼む必要があります。

5章 譲渡価格の計算方法

会社を譲渡する場合、気になるのがその譲渡価格です。出来るだけ高く売りたいと願うのは誰でも同じですが、譲渡価格に根拠がなければ買い手との話をまとめる事は出来ません。

そこで会社を譲渡する場合、譲渡する株式の評価を行います。中小企業の株式のような非上場株式を評価する場合、一般的によく用いられる評価方法は以下の3つです。

5-1 将来得られるキャッシュフローから企業価値を評価する方法(インカム・アプローチ)

会社が将来生み出すと予測されるキャッシュフローから現在の価格を割り出す方法です。主に急成長している企業などを評価する場合に多く用いられ、ディスカウント・キャッシュフロー法と言われます。

会社の将来の成長に主眼を置いた評価方法ですが、その分評価する立場によって評価額が大きく異なる場合があります。

5-2 類似業種の他社と比較して企業価値を評価する方法(マーケット・アプローチ)

事業内容や規模などが類似している上場会社の株価や財務指標などから企業価値を算定する方法です。規模や内容が比較しやすい上場企業などがある場合に用いられます。

上場も視野に入れることができるほどの事業規模の株式の場合、この方法で評価する事が多いです。

5-3 会社の資産や負債に着目して企業価値を算定する方法(コスト・アプローチ)

会社の資産を時価に評価し直し、負債を引いた純資産に今後数年生み出すと予測される利益数年分を加味して評価します。

5-4 実務で用いられる方法

実務的には、上記のどれか一つではなく複数を組み合わせて評価する方法が一般的です。特に中小企業の場合、コスト・アプローチを評価方法の中心に置く場合が多いです。

何故なら中小企業はまだまだブランド力が弱く、将来生み出すキャッシュフローの予測を立てるのが難しいため、会社が現在保有している資産や負債に重点を置いた評価方法を採る場合が多いからです。

6章 会社譲渡と税務

株式譲渡により会社を譲渡した場合、株式の売却益に対して課税されます。売却益とは額面金額より売却価格が多い場合のその差額であり、逆に売却損が出た場合は税金を納める必要はありません。

6-1 個人株主の場合

会社譲渡のための株式譲渡により売却益が発生した場合、売却した翌年の2月16日から3月15日までの間に譲渡所得の確定申告を行い、所得税の納税を行います。

なお、譲渡所得税は譲渡所得に対して20.315%(所得税及び復興特別所得税15.315%、住民税5%)が課税されます。

6-2 法人株主の場合

株主が法人の場合、株式の売却益は特別利益として計上され、法人税等の課税対象となります。なお資本金1億円以下の法人の場合、売却益の約40%が法人税等となります。

7章 会社譲渡に関する税務上の論点

株式の譲渡価格が税務上の時価と著しく乖離している場合、税務上問題が生じる場合があります。

7-1 第三者間取引の場合

第三者間での取引で税務上の時価と譲渡価格が乖離していても、基本的に譲渡価格に問題が生じる事は基本的にはありません。

7-2 同族会社(もしくは関係者)間取引の場合

同族会社(もしくは関係者)間での株式の譲渡の場合、税務上の時価と実際の譲渡価格が著しく乖離している場合、税務上の問題が生じることがあります。

7-2-1 同族会社(もしくは関係者)間の譲渡価格が税務上の時価よりも大幅に低い場合

個人株主の場合・・・不当に安い値段で売却したとみなされた場合、税務上の時価に基づいて評価した価格で譲渡所得税を再計算します。

法人株主の場合・・・不当に安い値段で売却したとみなされた場合、税務上の時価と実際の譲渡価格との差額は寄付金となります。寄付金は一部損金不算入となるため、最終的に法人税等の納税額が増える事になります。

7-2-2 同族会社(もしくは関係者)間の譲渡価格が時価よりも大幅に高い場合

個人株主の場合・・・譲渡価格が税務上の時価と比べ著しく高い場合、その差額は一時所得とみなされます。残りの売却益に関しては通常通り申告分離課税で税額を計算しますが、一時所得とみなさた部分に関しては通常よりも高額の税金を支払う事になります。

法人株主の場合・・・譲渡価格が税務上の時価と比べて著しく高い場合、その差額は受贈益とみなされます。ただし税率などは通常の法人税等の計算と同じ方法を用いるため特別にペナルティを与えられるわけではありません。

まとめ

厚生労働省の国立社会保障・人口問題研究所の発表によると、約40年後の2060年には日本の人口は今より4000万人減少し、約8600万人になると推測しています。

更にこの間、超高齢化社会により国内消費が冷え込むため、国内の市場規模は3分の2程度に縮小すると言われています。

今までと同じ方法で会社を維持継続させていくことが大変難しい時代を私たちは迎えています。このような状況の中、会社を存続させるための手段として、会社譲渡を選択肢の一つに加えておくことが中小企業の経営者に必要ではないでしょうか。