信託とは、特定の人物が財産の管理や運用、処分を行うことです。

信託契約には民事信託や家族信託、商事信託などいくつか名称があります。

このうち、民事信託と家族信託は家族に財産の管理や運用、処分を任せる制度であり大きな違いはありません。

そして、商事信託は信託会社が信託銀行が営利目的で行うものであり、利用する際には費用がかかります。

なお、金融機関などが商事信託を提供している場合に家族信託という名称を使用している場合もあるのでご注意ください。

本記事では、民事信託と家族信託、商事信託の違いや民事信託のメリットやデメリットを解説します。

目次

1章 民事信託と家族信託の違い

信託とは、特定の人物が目的に従い財産の管理や運用、処分を行うことです。

そして民事信託では、財産の所有者のかわりに家族が契約に基づき財産の管理や運用、処分を行います。

民事信託に似た言葉として家族信託がありますが、双方に大きな違いはなく実際には同じものとして扱われます。

なお、家族信託は商標登録されているものの信頼できる家族に財産の管理処分を任せる信託という趣旨で使用する場合は使用を制限しないとされています。

このように民事信託と家族信託に違いはありませんが、取り扱う専門家ごとに下記の呼称を使うことが多いです。

| 専門家 | 使用される呼称 |

| 弁護士 | 民事信託 |

| 司法書士 | 家族信託 |

2章 民事信託と商事信託の違い

信託には、民事信託や家族信託の他に「商事信託」があります。

民事信託や家族信託と同様に商事信託も法律によって定義はされていませんが、商事信託は財産を預かり管理するのが家族ではなく信託銀行や信託会社がほとんどです。

すなわち、商事信託は民事信託や家族信託と異なり営利目的であり、制度を利用する際には報酬が発生します。

なお、金融機関が提供している信託サービスの一部では商事信託ではなく家族信託という名称が使われている場合があります。

この場合、家族信託という名称であっても利用時には費用が発生するのでご注意ください。

本記事では、民事信託(家族信託)を営利目的でない信託契約として解説を進めます。

3章 民事信託(家族信託)とは

民事信託とは、信頼する家族に財産の管理や運用、処分を任せる制度です。

民事信託の契約を結んでおけば、認知症などで財産の管理が難しくなった後も家族がかわりに財産管理や運用、処分を行ってくれます。

民事信託(家族信託)は柔軟な財産管理を行えるのが特徴であり、相続対策や認知症対策、余裕資金の運用なども行えます。

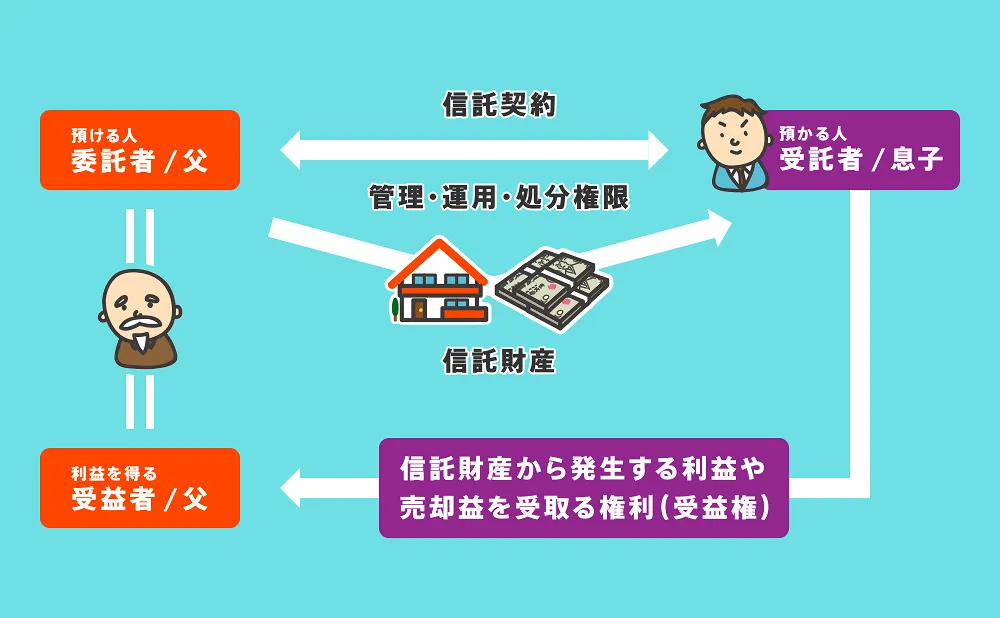

民事信託に登場する人物は、主に下記の3つです。

なお、委託者と受益者は同一人物でも問題ありません。

| 委託者 | 財産を託す人 |

| 受託者 | 財産を託されて、管理・運用・処分をする人 |

| 受益者 | 信託した財産から発生する収益を受取る権利(受益権)を持つ人 |

4章 民事信託(家族信託)のメリット

民事信託を利用すれば、自分が認知症になった後も財産の管理や運用、処分を家族に任せられます。

また、認知症対策には成年後見制度や任意後見制度などいくつかありますがその中でも民事信託は柔軟な財産管理を行えるのがメリットです。

民事信託には、下記の6つのメリットがあります。

- 認知症対策になる

- 柔軟な財産管理を行える

- 自分が亡くなった後の次の相続についても指定できる

- 倒産隔離機能によって信託財産が守られる

- 不動産の共有を回避できる

- ランニングコストが少なくてすむ

それぞれ詳しく解説していきます。

4-1 認知症対策になる

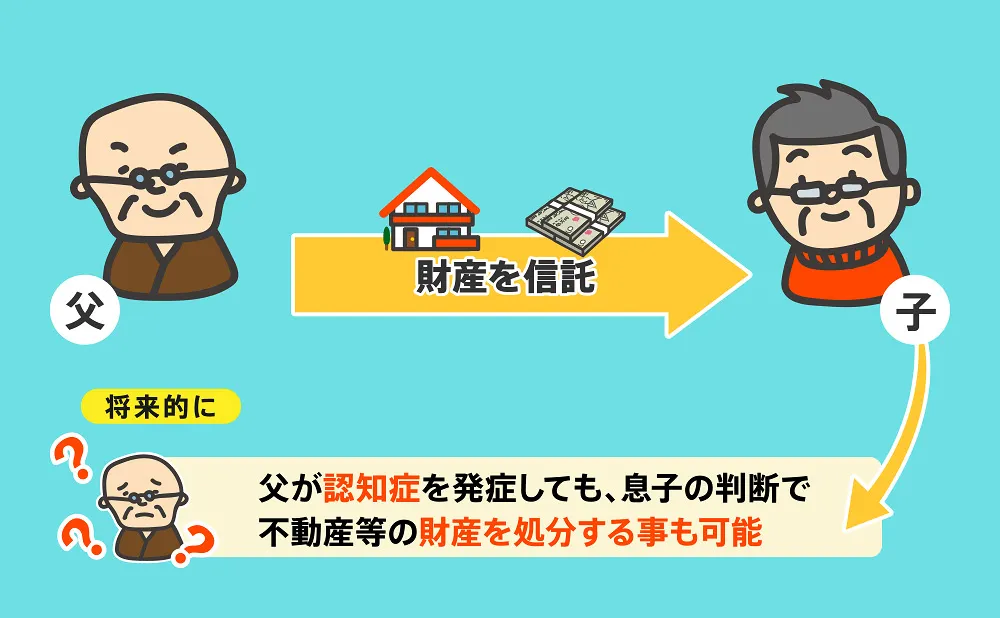

元気なうちに民事信託の契約を結んでおけば、自分が認知症になり判断能力を失った後も受託者である家族が本人の代わりに財産を管理できます。

認知症になった後も資産が凍結されず、自宅の売却もできるので介護施設の入所費用なども工面しやすくなります。

4-2 柔軟な財産管理を行える

認知症の人の財産管理方法にはいくつかありますが、その中でも民事信託は柔軟な財産管理を行えるのがメリットです。

認知症の人の財産管理を行う方法のひとつに成年後見制度がありますが、成年後見制度には下記のデメリットがあります。

- 成年後見人は家庭裁判所の監督を受ける

- 成年後見人は本人の財産を保全しか認められず、相続税対策や財産の運用などはできない

- 専門家が成年後見人になると月額報酬がかかる

民事信託であれば家族間の契約で完了するので裁判所を介さなくてすみますし、柔軟な財産の管理や運用、処分を行えます。

4-3 自分が亡くなった後の次の相続についても指定できる

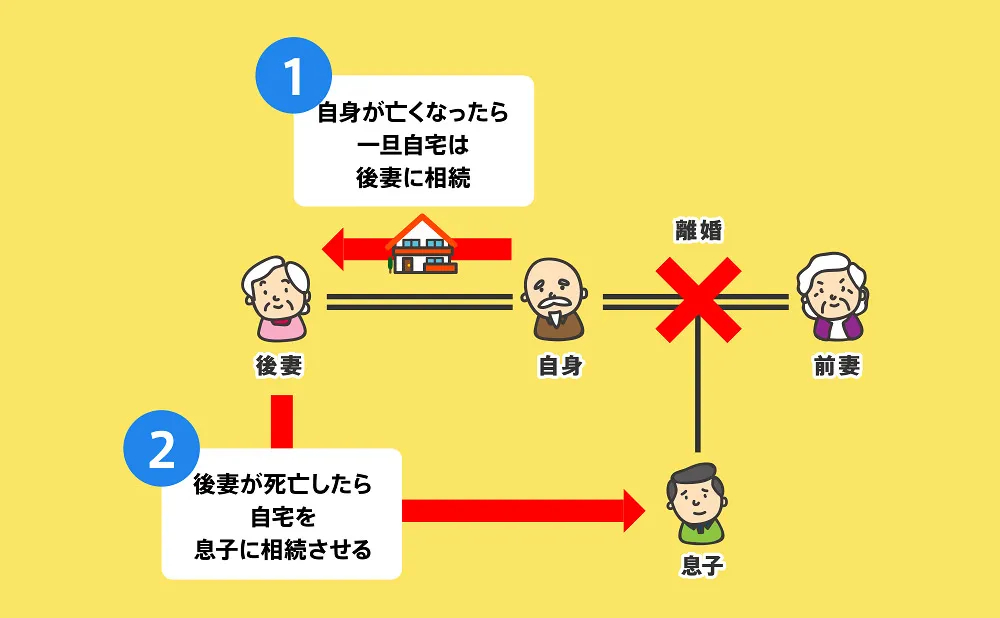

民事信託では「後継ぎ遺贈型受益者連続信託」と呼ばれる仕組みがあり、自分が亡くなった後の次の相続についても指定可能です。

例えば上図のように、自分が亡くなった後は自宅を後妻に相続させ、後妻の死亡後は実子に財産ん受け継ぐなども指定できます。

上記の制度を利用すれば、自分が亡くなった後に後妻の生活や住まいを保障しつつ代々受け継いできた土地を血縁者に遺すことが可能です。

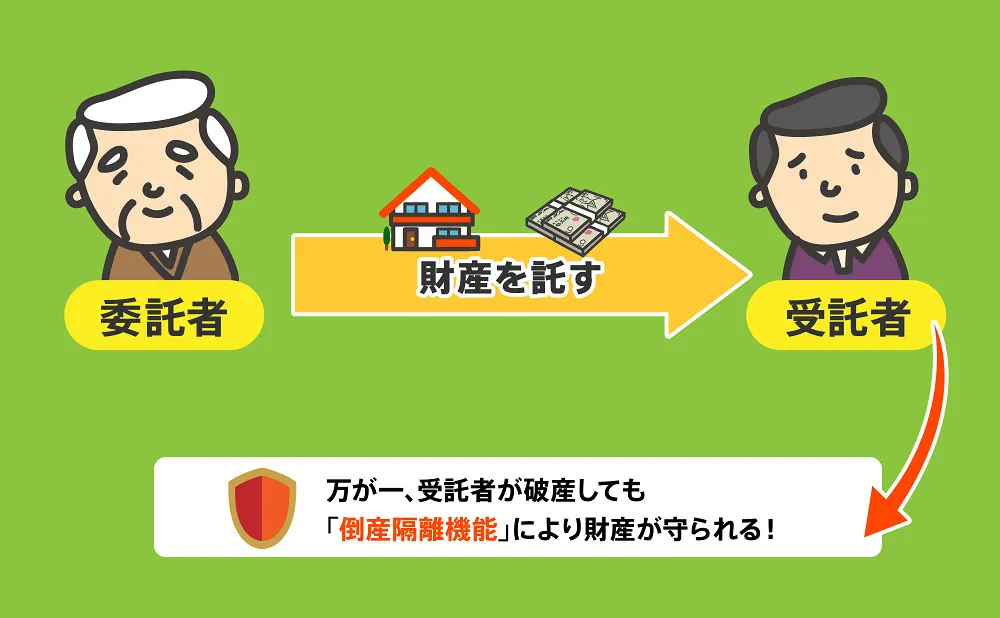

4-4 倒産隔離機能によって信託財産が守られる

民事信託では「倒産隔離機能」がついており、受託者が自己破産したとしても民事信託によって委託された財産は守られます。

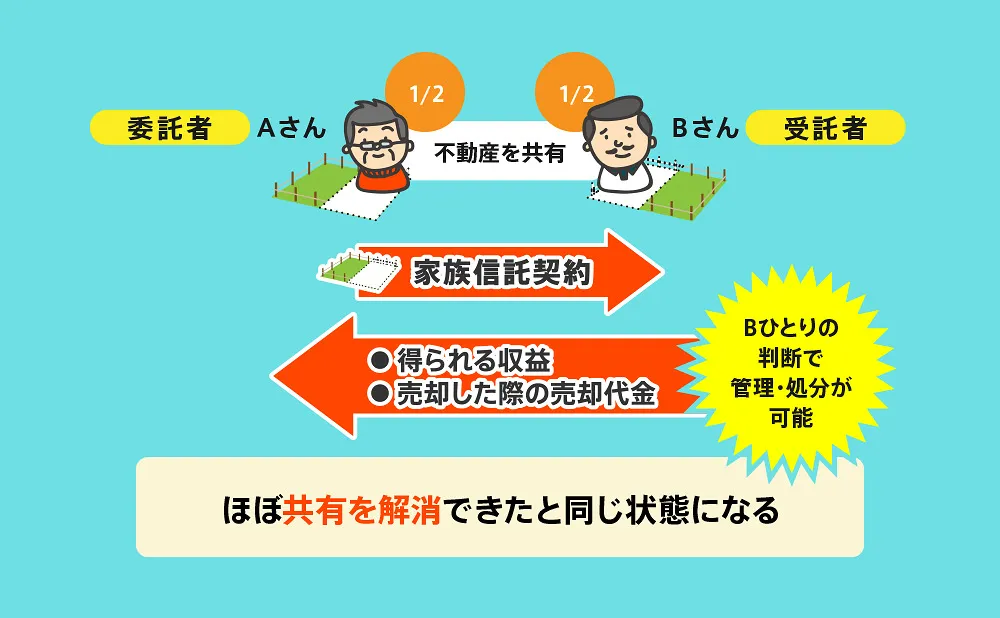

4-5 不動産の共有を回避できる

民事信託を利用すれば、不動産の共有によるリスクやデメリットを最小限に抑えられます。

不動産を共有状態で相続した場合、共有名義人が合意しないと活用や売却を行えず、不動産が塩漬け状態となってしまうケースも珍しくありません。

しかし、民事信託を利用して委託者が共有不動産を管理できるようにすれば、活用や売却の意思決定を1人で行えるようになります。

民事信託では受益者も自由に設定できますので、不動産によって得た利益は名義人で分配も可能です。

4-6 ランニングコストが少なくてすむ

家族信託は初期費用こそかかりますが、制度の利用開始後は家族間の契約のためランニングコストがほとんどかかりません。

一方で、成年後見制度や任意後見制度を利用した場合、後見人や後見監督人への報酬が毎月かかります。

さらに、イレギュラーな業務が発生した際の別途報酬も支払わなければなりません。

5章 民事信託(家族信託)のデメリット

民事信託には成年後見制度と異なり身上看護を行えないなど、下記の5つのデメリットがあります。

- 身上監護は行えない

- 家族信託自体には節税効果がない

- 受託者の負担が大きい

- 信託不動産から出た損失を他の所得と合算できない

- 対応できる専門家が少ない

それぞれ詳しく解説していきます。

5-1 身上監護は行えない

民事信託には成年後見制度と異なり、身上監護権を設定することはできません。

身上監護権とは、医療・介護などに関する契約を本人に代わって行う権利です。

ただし、医療行為や介護に関する同意は成年後見制度を利用しなくても、患者の家族や子供であれば行えることが多いです。

そのため、身上監護権を設定する目的のみで民事信託より成年後見制度を利用するメリットは少ないでしょう。

5-2 家族信託自体には節税効果がない

民事信託はあくまで家族に財産の管理や運用、処分を任せる制度であり、民事信託自体に節税効果はありません。

ただし、民事信託の契約を相続税対策も行える内容にしておけば、制度利用後に相続税対策を行い節税できる可能性はあります。

5-3 受託者の負担が大きい

民事信託は受託者が財産の管理や運用、処分を行う必要があるため、信託財産の内容によっては受託者の負担が大きくなってしまいます。

さらに、受託者が財産の管理や運用、処分を行う際には下記の義務も負いますし、帳簿の作成なども必要です。

- 善管注意義務

- 忠実義務

- 財産の分別管理義務

受託者が負担に感じたとしても民事信託の契約を途中で破棄することはできないため、制度利用時には信託契約の内容を慎重に決めなければなりません。

5-4 信託不動産から出た損失を他の所得と合算できない

収益不動産を民事信託契約の対象にした場合、信託不動産が年間収支で赤字であったとしても信託財産以外の所得と損益通算できません。

信託契約を複数に分けた場合も、信託契約をまたいでの損益通算はできないので注意が必要です。

そのため、収益不動産などを信託財産に組み入れるときには、専門家に相談した上でシミュレーションをすることをおすすめします。

5-5 対応できる専門家が少ない

民事信託は比較的新しい制度であり、提案や信託契約の設計をできる司法書士や弁護士、税理士は少数です。

民事信託の専門家が少ないのは、下記の理由があります。

- 結論が判例等で確立していない部分が残されていて、提案するのに消極的な専門家が多い

- 法改正からまだ時間がたっていないので、そもそも民事信託について理解していない専門家が多い

民事信託を利用したい場合は、ホームページなどを確認し、民事信託の実績豊富な専門家や事務所を探すのがおすすめです。

グリーン司法書士法人では、民事信託に関する相談をお受けできますので、お気軽にお問い合わせください。

6章 民事信託(家族信託)がおすすめな人の特徴

民事信託は収益不動産を所有していて老後は家族に財産の管理や運用、処分を任せたい人におすすめです。

また、先祖代々守りたいと考えている財産があり、自分が亡くなった後の次の相続まで指定したい人も民事信託の利用を検討するのが良いでしょう。

民事信託を利用すべき人は、主に下記の通りです。

- 柔軟に財産管理をしたい人

- 裁判所や第三者に関与されたくない人

- ランニングコストを安く抑えたい人

- 次の代まで相続人を指定したい人

それぞれ詳しく解説していきます。

6-1 柔軟に財産管理をしたい人

民事信託は認知症対策の中でも柔軟な財産管理を行えるのが特徴です。

認知症対策のひとつである成年後見制度では、認知症になった人の財産の保全しか行えないため相続税対策や不動産の購入や買い替え、リフォームなどを行うことはできません。

一方で、家族信託の場合はあらかじめ契約内容に盛り込んでおけば収益不動産のリフォームや買い替え、株式投資などを行えます。

6-2 裁判所や第三者に関与されたくない人

民事信託は家族に財産の管理や運用、処分を任せる制度です。

民事信託の契約は家族間で簡潔するため、裁判所や専門家などに監督されることはありません。

一方で成年後見制度や任意後見制度を利用した場合は、定期的に裁判所や任意後見監督人に財産管理の報告をする必要があります。

また認知症になった人の自宅を売却する際には裁判所や任意後見監督人の許可が必要になり手間がかかります。

6-3 ランニングコストを安く抑えたい人

民事信託では家族に財産の管理や運用、処分を任せる制度なので、報酬は発生しないのでランニングコストはかかりません。

一方で、成年後見制度を利用し専門家が成年後見人になった場合は、月額数万円の費用がかかります。

認知症発症後の余命は平均5~12年というデータもあり、仮に月3万円のランニングコストが8年続けば288万円もの費用がかかります。

認知症対策をする際には、家族信託のランニングコストの安さも踏まえて検討するのが良いでしょう。

6-4 次の代まで相続人を指定したい人

民事信託では遺言書と異なり、自分が亡くなった後の次の相続まで財産を受け継ぐ人物を指定可能です。

そのため、下記のような事情がある人は他の相続対策ではなく民事信託を検討しても良いでしょう。

- 先祖代々受け継いできた財産がある人

- 後妻に財産を遺したいが、後妻の血縁者に財産が渡ることを避けたい人

民事信託には「受益者連続信託」という機能があり、「自分の死後は後妻に不動産を渡し、後妻が亡くなった後は実子に不動産を渡す」などと指定可能です。

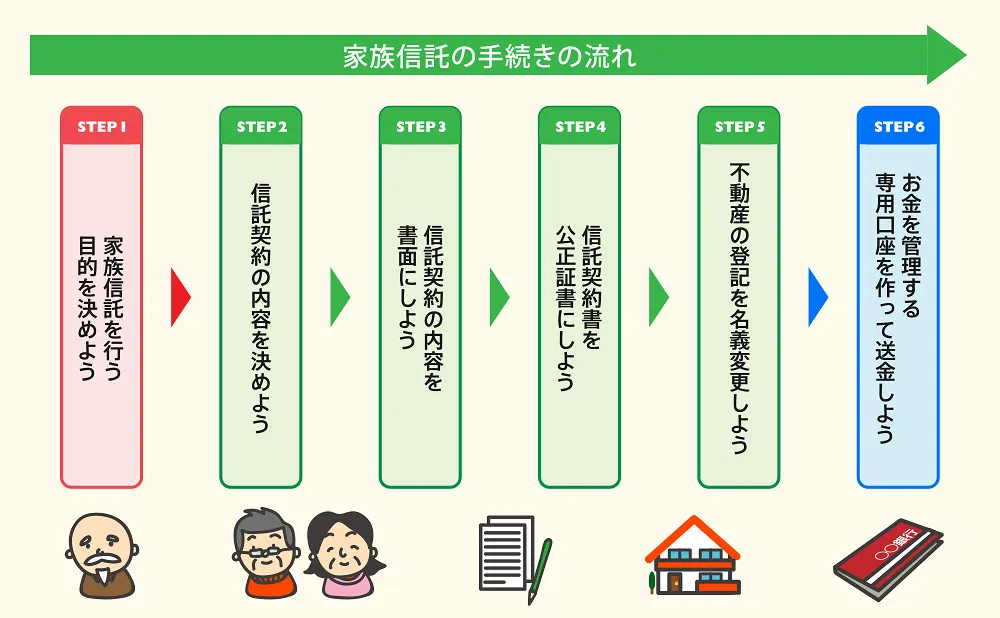

7章 民事信託(家族信託)を行う流れ

民事信託を行う際には、信託契約の内容を決め契約書を作成し公正証書にする必要があります。

具体的には、下記の流れで行いましょう。

- 家族信託を行う目的を考える

- 信託契約の内容を決める

- 信託契約の内容を書面にする

- 信託契約書を公正証書にする

- 不動産の名義変更をする

- お金を管理する専用口座を作って送金する

信託契約の内容を決めることや信託登記を行うには、専門的な知識や経験が必要です。

自分で行うことは現実的ではないので、民事信託に詳しい司法書士や弁護士に相談するのが良いでしょう。

まとめ

民事信託と家族信託には大きな違いがなく、家族に財産の管理や運用、処分を任せる制度です。

一方で、商事信託は信託会社や信託銀行が営利目的で行う信託業務です。

民事信託は認知症対策として有効ですし、他の認知症対策と比較し柔軟な財産管理を行えるメリットがあります。

ただし、民事信託を利用するには認知症になり判断能力を失う前に委託者となる家族と契約を結んでおかなければなりません。

また、信託内容の決定や契約書の作成には専門的な知識が必要ですので、家族信託に精通した司法書士や弁護士などに相談しながら行うのが良いでしょう。

グリーン司法書士法人では、家族信託に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですのでまずhお気軽にお問い合わせください。

よくあるご質問

商事信託と民事信託の違いはなんですか?

民事信託や家族信託と同様に商事信託も法律によって定義はされていませんが、商事信託は財産を預かり管理するのが家族ではなく信託銀行や信託会社がほとんどです。

商事信託は営利目的で行われることが多いと理解しておきましょう。商事信託の受託者は誰になりますか?

商事信託の受託者は、信託銀行などの金融機関であることが多いです。