この記事は約 9 分で読めます。

個人再生では、借金を5分の1〜10分の1程度に減額してもらい、残りを3〜5年程度で返済する計画を立てます。

この減額後の一部返済しなければいけない額を「最低弁済額」といいます。

そのため、個人再生を申し立てる前には「最低弁済額」がいくらになるのか、想定しておくことが大切です。

なぜなら、最低弁済額を決める基準によっては、それほど借金が減額せず、それを3〜5年という短期間で返済しなければいけなくなる可能性があるからです。

そこでこの記事では、

- 最低弁済額とはなにか

- 最低弁済額を決める基準

- 最低弁済額が支払えなくなってしまった時の対処法

について解説します。

個人再生についての詳しい解説はこちら

目次 [ 閉じる ]

1章 個人再生の最低弁済額とは

個人再生における最低弁済額とは、個人再生手続きをしたあとに最低限支払わなければいけない金額です。

個人再生の手続きをすると、借金は大幅に減額されますが、この「最低弁済額」を3〜5年程度で返済することとなります。

基本的に返済する期間は3年ですが、最低弁済額が多額になってしまったり、収入が少なかったりする場合には裁判所の判断で5年まで延長されるケースがあります。

2章 個人再生の最低弁済額を決める基準

最低弁済額を決める基準は以下の3つあります。

- 最低弁済基準・・・借金額ベースの基準(債務額に応じて算出)

- 清算価値保障基準・・・財産額ベースの基準(所有している財産額に応じて算出)

- 可処分所得基準・・・収入ベースの基準(収入によって算出)

「小規模個人再生」の場合には、①②のいずれか多い方。

「給与所得再生」の場合は①②③のいずれか多い方が基準となります。

それぞれの算出方法について詳しく見ていきましょう。

2−1 法律で定められている最低限支払うべき「最低弁済基準」

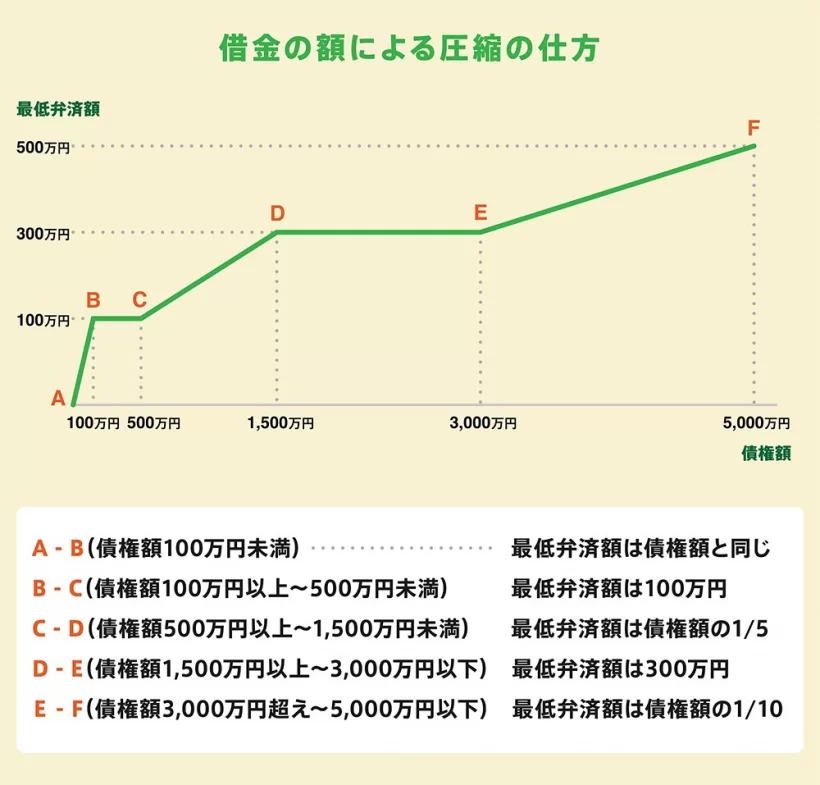

最低弁済基準は、借金額に応じて一定の基準で決定します。

具体的には以下のとおりです。

2−2 所有する財産額をベースに算出する「清算価値保障基準」

清算価値保障基準は、所有する財産を現金化し、一定金額を清算価値として計上して算出します。

計上される財産の例は以下のとおりです。

- 現金

- 預貯金

- 保険解約返戻金

- 自動車

- 不動産

- 退職金

- 家財道具

- その他,差押えを禁止されている財産

なお、どの程度計上されるかどうかは各地の裁判所によって異なります。

例えば、東京地裁の場合は20万円以上の現金以外の財産が計上されますが、大阪地裁では20万円未満でも計上される運用となっています。

申立てをする地裁の運用についての詳細は、地元の司法書士や弁護士などの専門家に相談することをおすすめします。

ただ、大まかには「手持ち財産の総額」と考えておけば十分です。

上記で挙げた財産は、あくまで最低弁済額の算出に参考にされるものであり、計上されたからといって没収されるわけではありません。

2−2−1 清算価値保障基準が適用されるケース

清算価値保障基準が適用されるのは、財産額が多いケースです。

預貯金等がそれほどなくても、申立て時点での退職金の見込額や生命保険解約返戻金の見込額が高額になると、清算価値が高額になることとなります。特に注意すべきなのは、そもそもが高額であることの多い不動産です。

なお、退職金は確実に受け取る予定が決まっている場合には4分の1の額が、将来的に受け取る見込みはあるものの、確実な予定ではない場合には8分の1が計上されます。

具体的には以下のようなケースになります。

【清算価値保障基準が適用される例】

小規模個人再生を利用する場合

- 借金総額:500万円

- 最低弁済基準額:100万円

- 清算価値:350万円

- 手続き時の退職金の見込額:800万円(計上額は100万円)

- 生命保険解約返戻金の見込額:200万円

- 預貯金:50万円

清算価値350万円>最低弁済基準額100万円となるため、最低弁済額は350万円となり、申立人は350万円を返済する必要があります。

2−3 収入をベースに算出する「可処分所得基準」

可処分所得基準が適用される可能性があるのは「給与所得者再生」の手続きをする人に限ります。

可処分所得基準では、給与から社会保険料や税金などを差し引いた金額(「手取り」や「額面」と言われるもの)の2年分以上を算出します。

もっとも、個別具体的に計算するわけではなく、裁判所から出されている一覧表をもとに、属性に応じて一律に計算されます。個別事情を捨象するため、高額になりやすいです。

大まかには「手取り額の2年分」と考えておけば十分です。

2−3−1 可処分所得基準が適用されるケース

可処分所得基準は、清算価値や最低弁済額よりも高額になりやすく、給与所得者再生を利用する方の多くは可処分所得基準が適用されます。

具体的には以下のようなケースです。

【可処分所得基準が適用されるケース】

給与所得者再生を利用する場合

- 借金総額:500万円

- 最低弁済基準額:100万円

- 清算価値:350万円

- 手続き時の退職金の見込額:800万円(計上額は100万円)

- 生命保険解約返戻金の見込額:200万円

- 預貯金:50万円

- 可処分所得:480万円以上

- 手取り20万円×24ヶ月(2年)=480万円

可処分所得480万円以上>清算価値350万円>最低弁済基準額100万円となるため、最低弁済額は480万円となり、申立人は480万円を返済する必要があります。

給与所得者再生とは、小規模個人再生と並ぶ個人再生の一種で、小規模個人再生で債権者から不同意を出された給与所得者などが選択することが多いです。

しかし、債権者の不同意で認められないケースは非常に稀であり、ほとんどの方が小規模個人再生を選択します。(そもそも給与所得者でない自営業者などは給与所得者再生を選択できません)

3章 個人再生の最低弁済額が支払えなくなったときの対処法

個人再生手続きによって借金が減額できたにもかかわらず、その後返済ができなくなってしまうケースは少なくありません。

最低弁済額が支払えなくなってしまった場合の対処法としては、主に以下の3つがあります。

横スクロールできます

| 対処法 | 概要 | 適している人 |

| 支払期間の延長 | 裁判所に申し立てて支払期間を延長する | 出産や育児などで収入が減ったなど、当初の返済期間では返済ができないやむを得ない事情がある人 |

| ハードシップ免責 | 裁判所に申し立てて残っている最低弁済額の返済を免除してもらう | リストラや事故・病気など、本人には責任のない事情によって返済が困難になった人 |

| 自己破産 | 残った借金を全額免責してもらう | 支払期間の延長もハードシップ免責も適用されない人 |

それぞれ詳しく見ていきましょう。

3−1 支払期限の延長

裁判所に「再生計画変更申立書」を提出し、最低弁済額の返済期間を延長してもらいます。

「再生計画変更申立書」の内容を裁判所が認めれば、最大2年延長が可能です。

最低弁済額が減ることはありませんが、期間が延長することで月々の負担を軽減することが可能です。

【支払期限の延長が可能な人】

以下のようなやむを得ない理由で、返済が難しくなった人

- 収入の低下

- 家族の長期入院

- 妊娠・出産 など

3−2 ハードシップ免責

裁判所に申し立て、その時点で残っている最低弁済額の返済を免除してもらいます。

申立てには、以下のような条件があります。

- 本人には責任のない事情によって返済ができなくなった

病気・事故、リストラ、災害などで仕事ができなくなるなどの事情 - 最低弁済額の3/4が返済済みである

- ハードシップ免責が債権者の一般利益に反しない

自己破産の手続きをしたときの清算価値よりも多い金額を既に支払っているなど、ハードシップ免責をしたことで債権者に損がないこと - 支払期限の延長などの再生計画の変更では対処難しい

支払期限の延長など、弁済額に影響のない形での対処が可能な場合はハードシップ免責は認められません。

また、ハードシップ免責をすると、その後の借金が免除されますが、その分大きなデメリットがあります。

具体的には以下のとおりです。

- 住宅ローン特例を使った場合でも、最終的に自宅を手放すことになる

- 免責後7年間は自己破産と給与所得者再生ができなくなる

ハードシップ免責の対象には住宅ローンも含まれます。このため、ハードシップ免責を受けると住宅ローンの残りもゼロになります。しかし、この効果は住宅に付いている銀行の抵当権等には影響しません。つまり銀行が抵当権を実行できる(そしてほぼ必ず実行する)ため、結果的に自宅を手放すことになるのです。

上記のようなデメリットがあることも理解しておきましょう。

3−3 自己破産

支払期限の延長もハードシップ免責もできない場合は、自己破産をするしかありません。

自己破産とは、すべての借金の返済を免責する手続きです。

しかし、マイホームや車を手放さなければいけなかったり、手続き期間中は一定の職業に就けなかったりと、大きなデメリットがあるので、その点は留意しておきましょう。

自己破産についての詳しい解説はこちら

4章 最低弁済額をできるだけ低く抑えたいならグリーン司法書士法人にご相談ください

当事務所では、債務整理に関するご相談実績、累計10,000件以上と豊富な経験があります。

ご相談いただくことで、

- 正確な最低弁済額の算出

- 最低弁済額を低く抑えるためのアドバイス

- 個人再生手続きのサポート

などの対応をさせていただきます。

初回相談は無料ですので、最低弁済額の算出だけでもぜひご相談ください。

個人再生に関する記事を沢山公開していますので、合わせてご覧ください。

アクセス数が多いキーワード:個人再生 成功率

個人再生の無料相談ならグリーンへ

お気軽にお問い合わせください!

よくあるご質問

- 個人再生をすると何年で借金を返す?

- 個人再生の手続き完了後は約3〜5年で減額した借金を返済していきます。

万が一、返済が難しくなった場合には裁判所に再生計画変更申立書を提出すれば最大2年返済期間を延長してもらえます。

個人再生の返済期間について詳しくはコチラ

- 個人再生では借金をどれくらい減額できる?

- 個人再生は借金の元本を5〜10分の1まで減額可能です。

ただし、個人再生では最低弁済基準額が決められており、借金の総額によって最低限支払う金額が決められています。

個人再生による借金減額について詳しくはコチラ